原始链接:

https://datafinnovation.medium.com/3ac-dcg-amazing-coincidences-c14eec941c06

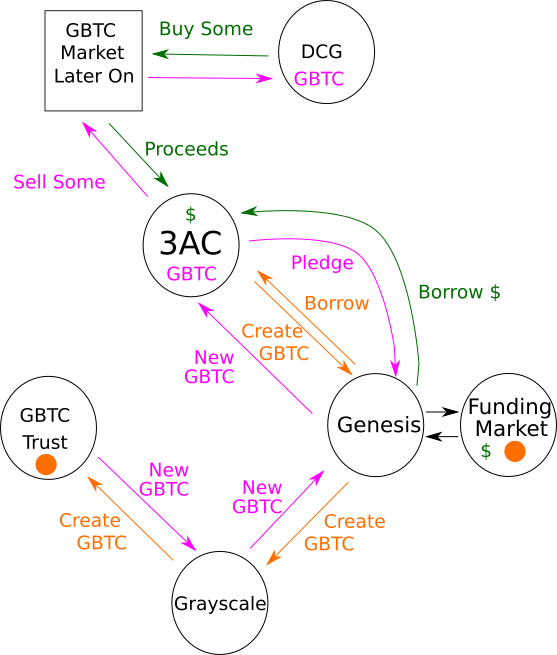

看起来 DCG 和 3AC 参与了某种计划,从 GBTC 的溢价中提取价值。这为 3AC 提供了大量的杠杆,他们将其兑现并用于资助各种事情,它还通过收费为 DCG 创造了大量的短期利润。但 3AC 的杠杆率很高,他们随着 Luna 的崩溃而破产了。这次崩溃带来的史诗般的损失才开始被感受到,而 GBTC 可能是更大麻烦的中心。

DCG 拥有 Grayscale 和 Genesis,Grayscale 发行了 GBTC 基金,他们拼命想把它变成ETF;而 Genesis 提供借贷服务,其中包括 BTC 和 GBTC 以及美元的借贷。

GBTC 是一种在美国注册的证券,Genesis 是一家在美国注册的经纪商。这里有两个关键点:

-

我们在这里谈论的是证券,具有 100% 的确定性。

-

两家公司都向 SEC 提交了大量文件。

在 3AC 提交破产文件之前,我们不知道那边发生了什么。但现在,由于一份 1157 页的法庭文件和一系列其他的线索,我们有了更清晰的轮廓。

GBTC

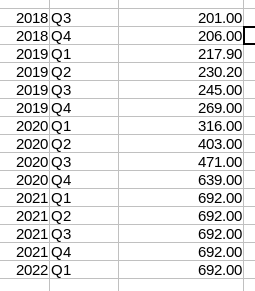

灰度比特币信托公司向 SEC 提交了许多文件,从那里我们可以算出历史上的股份数。

灰度归 DCG 所有,一段时间以来,DCG 一直在购买该信托的股份。

DCG 在 2021 年 3 月至 2022 年 1 月期间购买了 1500 万股,然后在 2022 年 2 月至 2022 年 3 月期间又购买了约 300 万股。

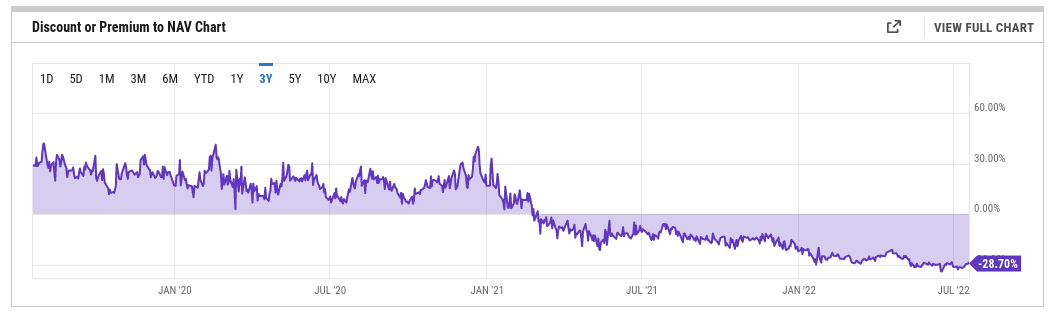

同样在此期间,GBTC 价格从溢价变为折价:

当它以溢价交易时,你可以用比特币——而不是美元——创建股票并赚钱。当它以折扣价交易时,你就不能再这么做了。而且,著名的是,你不能把你的比特币从信托中取出。

最后,GBTC 是一种注册证券。在美国,如果你拥有超过 5% 的这种东西,你需要提交一份表格来披露。根据上面的流通股数量,这里有四个不同日期的报告门槛水平,这些日期的重要性很快就会清楚:

-

2019 年 12 月 31 日:1345 万

-

2020 年 6 月 2 日:1676.3 万

-

2020 年 12 月 31 日:3195 万

-

2021 年 12 月 31 日:3460 万

3AC

三箭资本对这一安全问题非常看重。以下是关键点:

-

3AC 没有提交 2019 年 12 月 31 日的持股报告,因此截至该日期,他们拥有的股票少于 1345 万股。

-

3AC 确实在 2020 年 6 月 2 日申请了 2100 万股。

-

3AC 还申请了 2020 年 12 月 31 日的 3900 万股股票。

-

3AC 没有在 2021 年底提交申请,因此它们低于阈值。

这当然假设 3AC 正确地遵循了 13G 规则,他们似乎已经提交了申请,并且使用了一个极其普通的美国经纪人。所以无论如何,这看起来不是一个诡计:

-

2020 年 5 月 28 日向 Genesis 承诺 200 万美元贷款。

-

在 2020 年 6 月 16 日向 Genesis 认捐 200 万。

-

2021 年 11 月 16 日向 Genesis 承诺再增加 1300 万。

-

从 2021 年底到 2022 年初,向 Equities First 认捐 650 万美元。

而现在他们的财产都不见了。这些质押已被清算,似乎他们所有的其他股份都已售出。在这一点上,我们发现一个荒谬的巧合:3AC 在 DCG 购买了 1500 到 1800 万股的期间卖出了 1500 万股。

Genesis

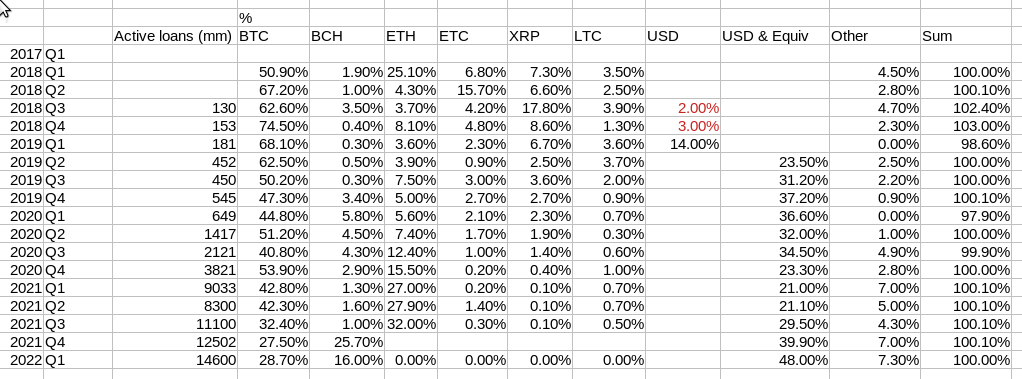

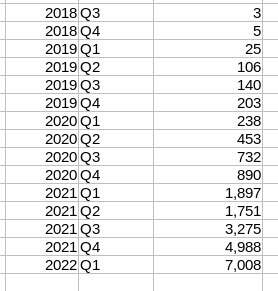

Genesis 发布包含大量详细信息的季度报告。在这里,我们汇总了他们几年的借贷:

这表明他们的借贷活动稳步增长。这里不是以美元计数,而是以 GBTC 份额计数(以百万计)。1 GTBC 等于 0.001 BTC,所以 100 万 GBTC 是 1000 BTC。

从 2018 年到 2022 年,Genesis 在 BTC 贷款中的 GBTC 余额约占未偿还金额的 15%,这一点一直保持不变。

首先回过头来看看 GBTC 溢价图表,从 2020 年底到 2021 年初的大幅下跌开始,GBTC 始终为负溢价。没有人愿意购买平价 GBTC,于是 Genesis 不得不借给别人 BTC 来创建 GBTC 股票。

美元贷款

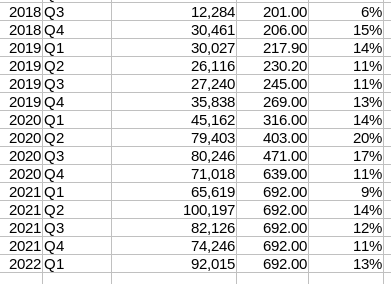

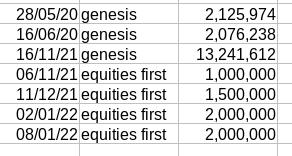

此外,3AC 将其 GBTC 股票抵押借出美元,下表为部分截取:

截至 2020 年年中,3AC 从 Genesis 借了约 400 万股的股票,价值约 4500 万美元。然后在 2021 年末,他们又借了 1300 万股的股票,价值超过 6.25 亿美元。让我们看看 Genesis 有多少贷款未偿还:

他们的借款在 2020 年中期占总账面的 10%,在 2021 年末达到 15%,这和前面是相同的数字。

发生了什么

那么这里发生了什么?以下仅是推测:

-

3AC 作为贷方从 Genesis 借用 BTC,并提供少量抵押品。

-

3AC 将这些 BTC 转给 Genesis 作为授权参与者来创建 GBTC 股份。Genesis 通过灰度将 BTC 锁定在信托中并返还股票。

-

这些股票以溢价交易,因此这对 3AC 来说是“免费资金”。

-

然后 3AC 将这些股份质押给 Genesis 以获得美元贷款。如果溢价足够大,这笔贷款的价值将超过他们一开始借的 BTC。

在创建 GBTC 的 6 个月后,你可以尝试出售它。但如果价格太低,就会有两个大问题:

-

3AC 无法偿还美元贷款。

-

3AC 无法偿还 BTC 贷款。

随后,3AC 将他们大约一半的头寸卖给了 DCG,并将剩下的部分抵押给 Genesis 和 Equities First,用于贷款。因为 BTC 涨势惊人,他们的头寸价值超过 10 亿美元,贷款也很庞大。他们把这些钱花在了游艇、房子、LUNA 和其他山寨币投资上。

LUNA 崩溃后,GBTC 回落至 2020 年中期以来的最低水平。此时,他们的 GBTC 支持的贷款被追加保证金。他们没有更多的现金,公司分崩离析。这完美地解释了为什么他们一直推销 GBTC 折价交易。

为什么这么做

简单地说:从 GBTC 溢价中进行套利。如果灰度可以限制供应以使信托以溢价交易,那么任何可以与 BTC 创造股票的人都可以获得免费资金。他们只需要在 6 个月的锁定和出售中保持溢价。

但 DCG 自己无法做到这一点。如果 GBTC 转换为 ETF,所有这些都将得到解决,这也可能是为什么 DCG 如此努力推动转换的真正原因。

无论发生了什么,一些事实清楚地表明监管机构可以在短时间内查明真相:

-

3AC 正在清算中,清算人倾向于轻松、热情地与监管机构合作。

-

Genesis 是一家美国注册经纪交易商,监管机构可以直接进入并索取数据。而且,在需要法院批准的情况下,这将是直截了当的。现在很难看到离岸监管机构急于保护 3AC。

-

Grayscale 是一家在美国注册的证券发行人,与 Genesis 相同,调查是很容易的。

-

3AC 通过另一家美国经纪商 TradeStation 交易他们的 GBTC。而 TradeStation 则完全独立,它归一家名为 Monex 的日本金融集团所有,他们不会因为这场惨败而惹麻烦。

-

Equities First 已经没钱了,尽管它们不是一家受监管的企业,但也是一家规模合理的美国公司,也有记录。

本文仅是推测,不过与过去几年观察到的行为非常吻合。监管机构要弄清楚这一点并不难。