专访Circle:USDC如何在“地震”中稳住?

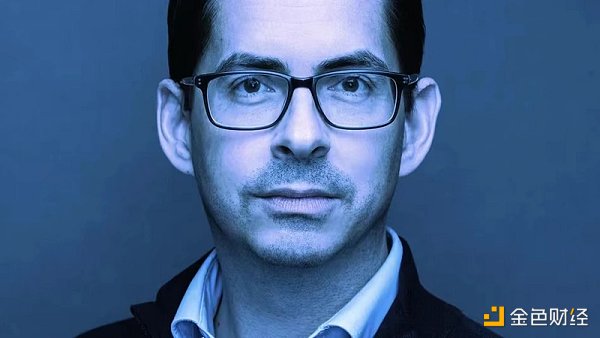

为了回应有关 USDC 将重蹈 Terra 覆辙的传言,Circle 首席财务官(CFO)Jeremy Fox-Geen 接受 Decrypt 专访,解密这个市场第二大稳定币的神秘面纱。

Circle 资金现状

上周,第二大稳定币公司 Circle 首次公布了支持该代币的资产的月度完整列表。 这家稳定币发行商强调,其 USDC 储备目前完全以现金和 3 个月期美国国债的形式持有,完全独立于该公司的运营。根据该公司的报告,截至 6 月 30 日, USDC 在流通总额为 55,569,519,982,而支持与美元挂钩的代币的储备资产总计 557 亿美元。

其中,Circle 有 135.8 亿美元现金存在受监管的美国银行,如 Silvergate Bank、纽约梅隆银行(Bank Of New York Mellon)和硅谷银行(Silicon Valley Bank)等。目前还有 421 亿美元是美国国债。

Fox-Geen 在接受 Decrypt 采访中指出 Circle 是一家在美国注册的金融服务公司,与苹果公司的 Apple Pay 产品、移动支付服务 Venmo 运营商 PayPal 或美国移动支付巨头 Block 的 Cash App(类似于支付宝)服务等支付公司在相同的监管框架下运营。Fox-Geen 表示 Circle 的运作框架得到了市场的信任,并被最大的支付公司采用,保护数十亿美元的个人账户。

Terra 的暴雷和流动性危机对 Circle 的影响

针对 Circle 亏损的问题,Fox Geen 表示:“因为 Circle 正在向其储备持有人支付奖励,其中一些人使用这些资金来铸造新的 USDC 代币。对 Circle 的亏损指控是 FUD,其中许多不仅是投机性,而且不准确。编造这些谣言的人不理解银行的运作方式。Circle 不向任何银行支付持有法币的费用。银行向客户支付利息以获得法币。”

他表示,即使 Circle 与一家银行达成了这样的协议,该协议也会在该公司向 SEC(美国证券交易委员会)提交的公开文件中得到完整的记录和披露,这些文件可以从 SEC 网站下载。“如果它不存在,那是因为实际上并不存在。因为如果存在,作为一家在 SEC 注册的美国金融服务公司,我们必须披露它,并受到处罚,包括公司高管个人,”Fox-Geen 补充说,“实际上,我们公司的所有材料都已被记录并完全披露。”不过,Circle 首席财务官也认为,在 Terra 生态系统崩溃以及许多公司目前面临的流动性危机之后,人们的担忧是有道理的,因为这些公司在运营中也经常使用 USDC。

该行业最近的动荡始于 5 月份 Luna 和 UST 的暴跌,导致至少 550 亿美元投资者的财富从市场蒸发。在接下来的几周里,加密货币贷款公司 Celsius 冻结了其平台上的提款,并最终申请破产,加密货币经纪商三箭资本和 Voyager Digital 也遭遇了类似的困境。

然而,Fox-Geen 否认 Circle 对这些公司有任何敞口,因为该法律“明确要求 USDC 储备只能以某种金融工具的形式持有”。

“我们不能借他们钱和向他们借款,也不能用这些钱来支付账单。根据货币流通法,这些储备被保存在独立的账户中,以保护 USDC 客户的利益。”根据美国破产法,USDC 储备金可以获得所有其他大型主流支付的法律法规所提供的保护。

当被问及是否有任何加密借贷公司向 Circle 提出从其 USDC 储备中借款的请求时,Fox-Geen 表示尽管他在 Circle 只有 18 个月的时间,但从未听说稳定币的历史上发生过这样的事情。他称: “Circle 一直明确表示,USDC 的储备不能用于任何其他目的。”

Circle 推出收益率利率产品——Circle Yield

Fox-Geen 还强调, Circle Yield 是该公司面向机构投资者的短期和长期收益率利率产品,可能是许多 Circle 客户首次进军数字资产市场的入口。Circle 希望确保自己受到监督和监管,并“确保自己承担的风险尽可能小”。

Fox-Geen 称:“Circle 收益率是根据美国证券法作为未注册证券发行的,这是这类产品发行的标准方式。如果我们深入挖掘,会发现 SEC 或州监管机构制裁了许多发行过程不遵守美国收益率产品法律的人。因此我们必须找到一个能够监管数字资产或任何借贷产品的监管机构。”

自去年以来,包括 Celsius 和 BlockFi 在内的加密借贷公司一直是美国证券交易委员会和纽约、新泽西、德克萨斯和其他州的监管机构的目标,并收到了勒令停止函或支付了巨额罚款。

值得注意的是,Circle Yield 的实际监管机构是百慕大金融管理局(Bermuda Monetary Authority,简称 BMA),Fox-Geen 称 BMA 帮助 Circle 通过了苛刻的审查。

Circle Yield 的核心特征是该产品据称是完全由 比特币 抵押。Fox-Geen 强调,该产品还存在超额抵押,“这不是大多数加密借贷业务的运作方式。”

Circle 的超额抵押是如何运作的?

Fox-Geen 解释说:“当我们把 USDC 借给我们的借款客户时,借款客户将向我们提供比特币贷款的 125% 的价值,这些比特币由一个拥有完善的担保权益的独立抵押品代理持有。”如果贷款出现违约,Circle 将有权获得该比特币。

如果比特币价格下跌,会发生什么?

Circle 表示,为了确保超额抵押,它使用了追加保证金通知。这种通知每天两次。

“例如,如果比特币价值从 125% 跌至 100% 或更低,我们就会向我们借贷 USDC 的客户发出追加保证金通知。然后他们会存入更多比特币,我们必须将抵押品价值重回 125%。同样,如果比特币上涨,他们可以收回一些抵押品,将其维持在 125%。”

在加密货币市场的最新波动中,Fox-Geen 表示这一机制“在整个过程中的表现与预期完全一致”。追加保证金通知及时发出,Circle Yield 始终保持超额抵押,客户没有遭受任何损失。

他还承认,Circle Yield 目前的利率从 2020 年 11 月的最初 10.75% 下降到短期和长期固定收益的 0.5%,这不是很有吸引力,而且目前对 USDC 的借款需求很少。Fox Geen 表示:“这是因为企业融资法则适用于数字资产市场,就像适用于其他所有资产市场一样。随着市场稳定,利率将发生变化。”

Circle 将成为继 Coinbase 后下一个上市的加密公司

针对 Circle 通过去年与 Concord Acquisition Corp. 签署的 SPAC 协议上市的计划,Fox-Geen 预计这一过程将在今年第四季度完成。目前,包含 Circle 所有信息的 S-4 文件正在美国证券交易委员会(SEC)进行评论和审查,最新修订的文件已于上周一公布。

Fox-Geen 解释说:“如果一家公司申请传统的 IPO,这一过程是私下进行的,一切都将在过程结束时披露。然而,通过SPAC 交易上市意味着整个过程都是公开的。Crypto 是一个新颖的行业,Circle 是一家新颖的公司,SEC 的工作是确保信息披露的完整和准确。”目前 Circle 仍处于与 SEC 的共同审查程序之下。

上市过程对加密公司来说需要更长时间,Coinbase 就是一个例子。SEC 掌握上市进度,Circle 目前的预期是在今年第四季成为一家上市公司。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum