由于Terra的崩盘以及重要的CeFi和VC参与者面临的情况,区块链行业正在经历一个最具挑战性的时期。尽管如此,NFT和游戏仍为dapp行业描绘了一个光明的未来。

dapp行业目前正经历着一个严酷的加密冬天,Terra生态系统的崩溃和不利的情况影响了该领域一些最著名的参与者,即BlockFi、Celsius和3AC。

同时,这种情况也表明了在Web3中自我监管的重要性。

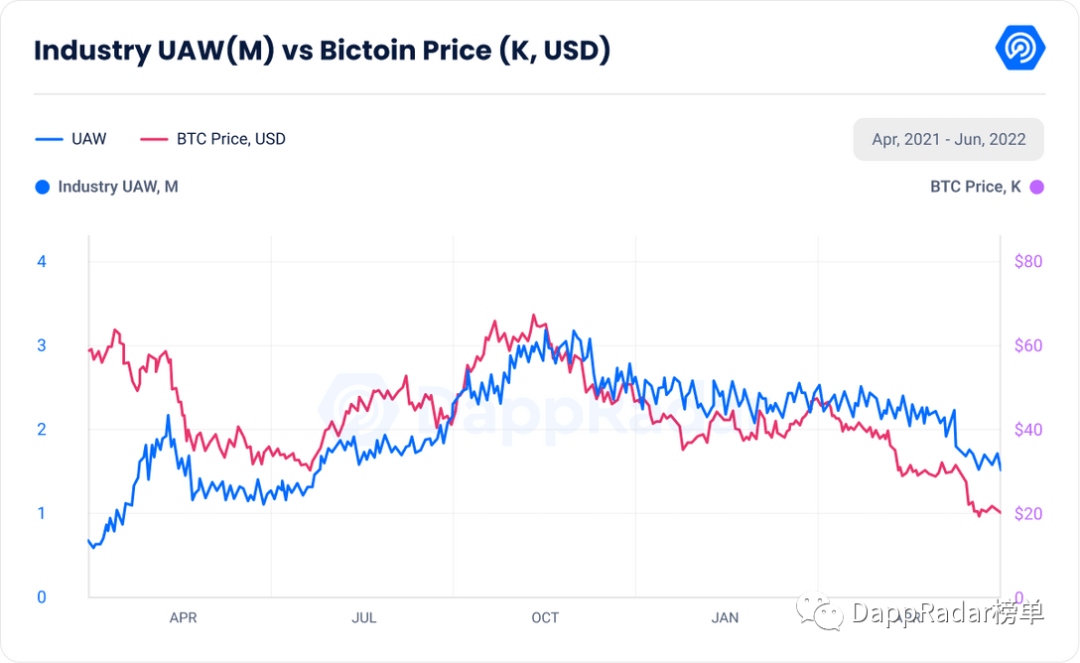

今年6月,与区块链dapp交互的每日独立的活跃钱包(UAW)数量平均达到178万个,自2021年9月以来首次未能超过200万个。

第二季度,平均有211万UAW连接到区块链dapp,比上一季度下降11%,但仍比2021第二季度高62%。

资料来源:DappRadar

尽管该行业呈现熊市趋势,但dapp行业的未来发展方向仍有一些乐观的迹象。

虽然以太坊上的交易量比上一季度下降了40%,但同期的销售额增长了2%,这表明过去三个月对数字资产的需求有所增加。

与此同时,Solana NFT交易数量较第一季度翻了一番,而同期交易量增加了23%。同时,蓝筹股NFT系列也不断证明自己被视为比加密货币本身更安全的资产类别。

最后,尽管基于游戏的代币价格不断下跌,但区块链游戏仍然吸引了创纪录的风险投资,并巩固了玩家基础,描绘出一个乐观的未来。

重要要点

自Terra崩盘以来,加密货币市值已下跌34%,自2021年1月以来首次从1万亿美元大关下跌。

领先的CeFi平台的流动性紧缩突显了自我监管的重要性;3AC申请破产,加剧了市场恐慌情绪。

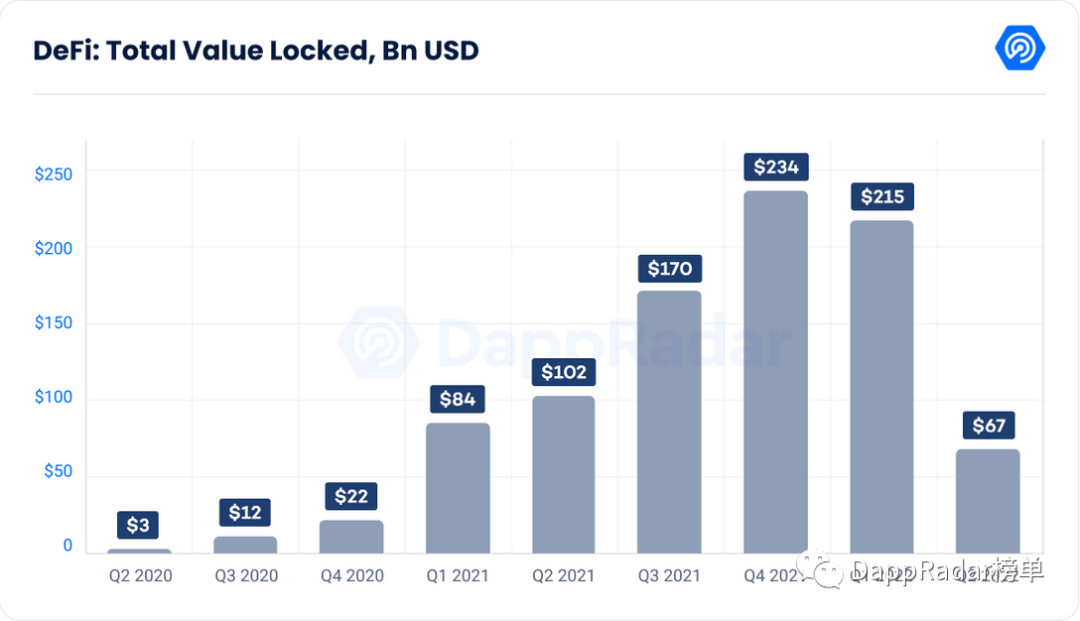

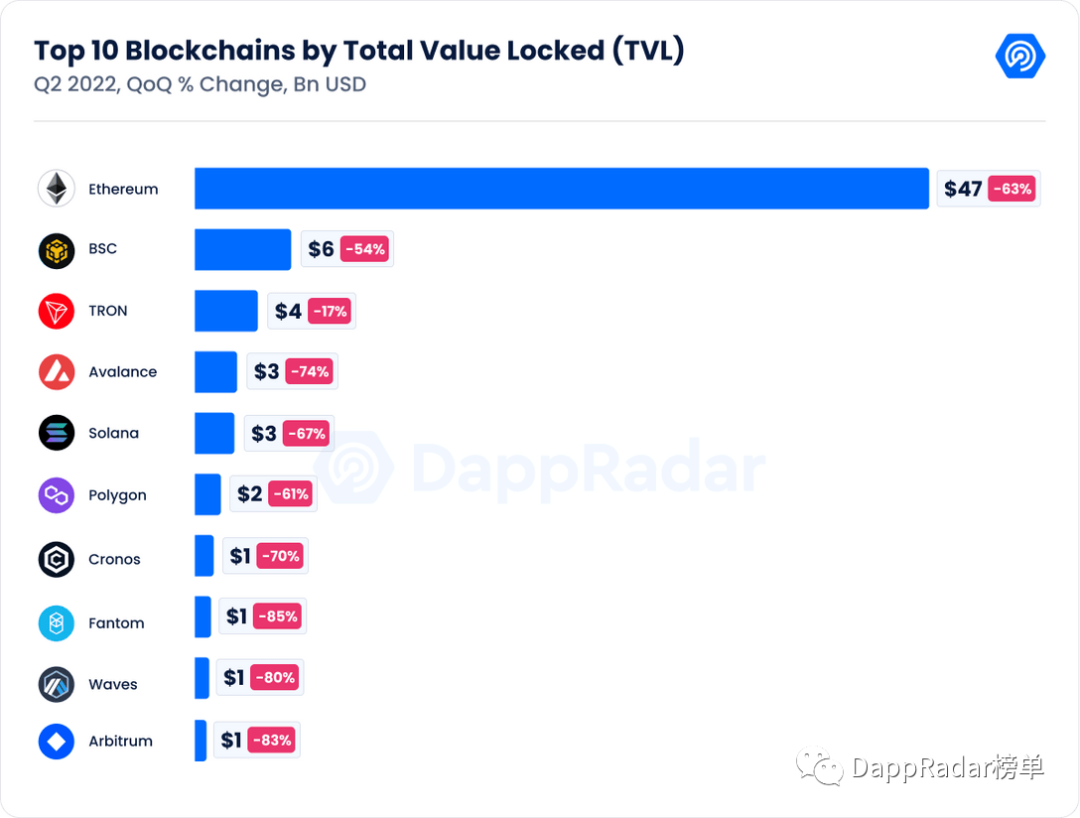

DeFi的TVL预估为700亿美元,比第一季度末低69%,比一年前低33%;以太坊的主导地位增长到69%,其合约中锁定了480亿美元。

以太坊前100名收藏的ETH市值超过600万ETH,在ETH价格暴跌72%的情况下增长了7%。

虽然以太坊的交易量比第一季度下降了40%,但交易数量却增加了2%;Solana的交易量比上一季度增长了40%,而交易量翻了一番。

NFT蓝筹收藏在6月升值,证明了其作为能够存储价值的资产的地位。

第二季度价值6.76亿美元的加密资产被盗;区块链桥仍然是主要目标,6月份Horizon桥被盗100美元。

目录

Terra的崩盘是如何改变区块链格局的

-

CeFi的主要参与者面临流动性危机

-

3AC可能会对加密市场造成巨大打击

-

TVL回到2021年的水平

安全仍应成为关注焦点——第二季度价值6.76亿美元的加密资产被盗

尽管交易量下滑,但NFT的需求仍在上升

迫在眉睫的NFT市场大战

区块链游戏持续描绘着一个乐观的未来

结语

Terra的崩盘是如何改变区块链格局的

5月7日,区块链行业见证了Terra(当时第二大的DeFi生态系统)是如何被叫停的,留下了400亿美元的资金和数百个没有主机网络的dapp。

崩盘前的第三大稳定币(UST)失去了与美元的挂钩,迫使Luna Foundation Guard(LFG)采取一些行动来帮助稳定币重新与1美元挂钩。然而,这将给整个行业带来沉重的代价。

首先,由于稳定币不再挂钩美元,Terra保证UST稳定的治理代币LUNA崩盘了。LUNA是崩盘前排名前十的加密货币,其价格暴跌了99%,随着代币供应的无限增加,在数小时内蒸发了270亿美元。

此外,值得记住的是,在第一季度,Terra的联合创始人Do Kwon发起了一项提议,用35亿美元的BTC为生态系统提供担保,以在压力期支持UST。

因此,LFG卖出了8万比特币,造成了足够的抛售压力,比特币在Terra崩盘后的几天内下跌了23%。

Terra的崩盘给整个加密市场带来了冲击,引发了一个高度波动期。加密货币市值缩水34%,从1.75万亿美元降至1.15万亿美元。截至撰写本文时,这一数字自2021年1月以来首次低于1万亿美元(8,750亿美元)。

此外,包括USDN、VAI和FEI在内的算法稳定币失去了与美元的挂钩。在6月份的市场崩盘中,Tron的USDD和Abracadabra的MIM也失去了挂钩,这给这一资产类别增加了更多的不确定性。

Terra生态系统的崩溃让市场陷入恐慌,加剧了源自复杂宏观经济形势的加密货币寒冬。这也损害了DeFi在主流投资者中的声誉,强化了加密货币风险太大的观点。

这种情况的影响表明,监管是必要的。在韩国当局继续调查TerraLabs联合创始人期间,Anonymous最近发布了一段针对Do Kwon的视频。

Terra事件让数千名散户投资者陷入了可怕的财务状况,而加密行业中一些最知名的公司也受到了严重影响。

风投公司Hashed在Terra资产上损失了约35亿美元。与此同时,包括Jump Crypto、Coinbase Ventures、Polychain、Tribe、Binance和Three Arrows Capital(3AC)在内的其他大公司也受到了未知数量的影响。后者可能会对整个行业产生更重大的影响。

CeFi的主要参与者面临流动性危机

自Terra崩盘以来,领先的中心化加密借贷平台(CeFi)面临着严峻的挑战。由于极端的市场条件,这些CeFi公司暂停了客户的提款和账户之间的转账。这种情况的出现是这些平台流动性短缺的结果。随着市场的恐慌情绪持续,客户要求取回资金,造成了类似银行挤兑的局面,即贷款实体由于缺乏流动性来满足客户的要求而受到影响。

6月13日,Celsius成为首个暂停客户提款的CeFi平台。如前所述,高波动性市场条件导致的银行挤兑效应导致用户试图从没有流动性来支付这些债务的交易所中提款。更糟糕的是,Celsius通过Lido管理了40多万个以太坊(stETH),价值4.75亿美元。然而,按照目前的0.94 stETH / ETH比率,借贷公司处于亏损状态,正试图弥补其在ETH中的债务。

值得注意的是,Celsius在过去也遭受了重大损失,失去了质押在Stakehound的35,000 ETH的私钥,当然还有去年12月在Badger DAO漏洞中损失的5,400万美元。有趣的是,自声明发布以来,Celsius代币CEL已升值225%,这是CEL投资者向卖空者施压的一种压力,类似于GameStop的GME。

在Celsius停止客户运营几天后,另一个行业领先的CeFi平台BlockFi也经历了同样的过程。

然而,与仍在与潜在破产作斗争的Celsius相反,BlockFi获得了总部位于巴哈马的加密货币交易所FTX的4亿美元信贷的援助,为其用户群带来了一线希望。

除了Celsius和BlockFi之外,Babel Finance、Voyager、Coinflex和Hodlnot也是在高波动性的熊市中面临流动性挑战的其他CeFi参与者。

这种情况应该提醒人们,在Web3领域中,自我监管从未像现在这样重要,一旦Terra事件尘埃落定,DeFi将在其中发挥重要作用。

3AC可能对加密市场造成黑天鹅效应

三箭资本是区块链行业中最著名的投资者之一。其资产管理规模(AUM)一度超过100亿美元,投资于第一层区块链,包括Terra、DeFi协议、中心化加密股权公司、NFTs和Web3游戏。然而,这些都变成了巨额债务。

今年2月,3AC收购了约1,100万LUNA,价值5.6亿美元,撰写本文时其持有量还有不到700美元。3AC在stETH占据了重要位置,几天后卖出了30,000 stETH。

很明显,3AC的杠杆率过高,尤其是在Terra崩盘之后。这家风投集团未能回应包括BlockFi和Genesis在内的大部分追加保证金要求,陷入清算,这让潜在的加密货币反弹的希望重新落空。

另一个主要问题是3AC在Avalanche、Aave、dydx等项目上投资的种子资本数量,以及更多可能产生涓滴效应的项目。

一旦3AC被法律要求承担义务,这些协议原生的加密货币可能会遭受严重的抛售压力。

这家被认为是首屈一指的加密货币投资基金,结果却是一个杠杆率过高、风险管理不善的项目。

最近,有消息称,3AC已申请破产法第15章破产保护,以防止债权人扣押公司资产。看起来这只是3AC系列事件的开始。

TVL回到2021年的水平

Terra是一个新兴的DeFi生态系统,在其原生Anchor协议的带领下,拥有超过290亿美元的TVL。不幸的是,韩国区块链的崩盘给DeFi格局带来了翻天覆地的变化。

首先,TVL下降到了2021年初以来的最低水平。在撰写本文时,Defi的TVL预计为700亿美元,比第一季度减少69%,比一年前减少33%。

基础加密货币价格的暴跌是导致崩盘的最大原因,但公平地说,人们对DeFi的热情也在下降。

资料来源:DappRadar

以太坊仍然是最主要的链,并且以480亿美元的锁定将其主导地位提高到占比69%,比第一季度末还高出11%。BNB再次以60亿美元的TVL位居第二,但与2021年第一季度相比,它的地位仍有很大不同。2021年第一季度,BNB持有行业TVL的20%,而目前为8%。

Polygon、Solana和Avalanche紧跟binance品牌区块链,未来仍将是DeFi的首选之一。

资料来源:DappRadar

更重要的是,积极的一面是看到Arbitrum作为领先的Layer2(L2)DeFi解决方案的崛起。Arbitrum在以太坊L2中占据了重要地位,提供Uniswap、Sushiswap、Curve和GMX等功能。同样值得关注的还有optimistic, Near和Gnosis的表现。

安全性仍应是关注重点——第二季度加密资产被盗6.76亿美元

在Ronin桥漏洞事件后,我们在4月份发布了一份报告,解释了区块链桥是如何成为加密黑客的主要目标的。是的,这种情况又发生了。

Harmony的Horizon桥将其原生网络连接到以太坊,由于其多重签名程序缺乏安全性而被利用。只需要两个签名就可以批准交易,对于这样一个重要的桥梁来说,这种低安全性的做法是不可思议的。

类似的故事也发生在Ronin桥上,Lazarus集团从中窃取了6亿美元。

2月初,Solana虫洞遭到了黑客攻击,损失了3.25亿美元,而去年8月,Poly Network损失了6亿美元,后来被攻击者退回。在当前的安全阈值下,桥梁将继续成为黑客攻击的目标。

加密货币历史上最严重的13起盗窃事件中,有4起都发生在6月份。过去三个月,总计6.76亿美元的加密资产被盗。根据Rekt数据库的数据,今年6月,Elrond的dapp Arda和Maiar分别被盗了1.27亿美元和1.13亿美元。

对于DeFi dapp来说,增强其安全措施以保护用户及其声誉是完全有必要的。

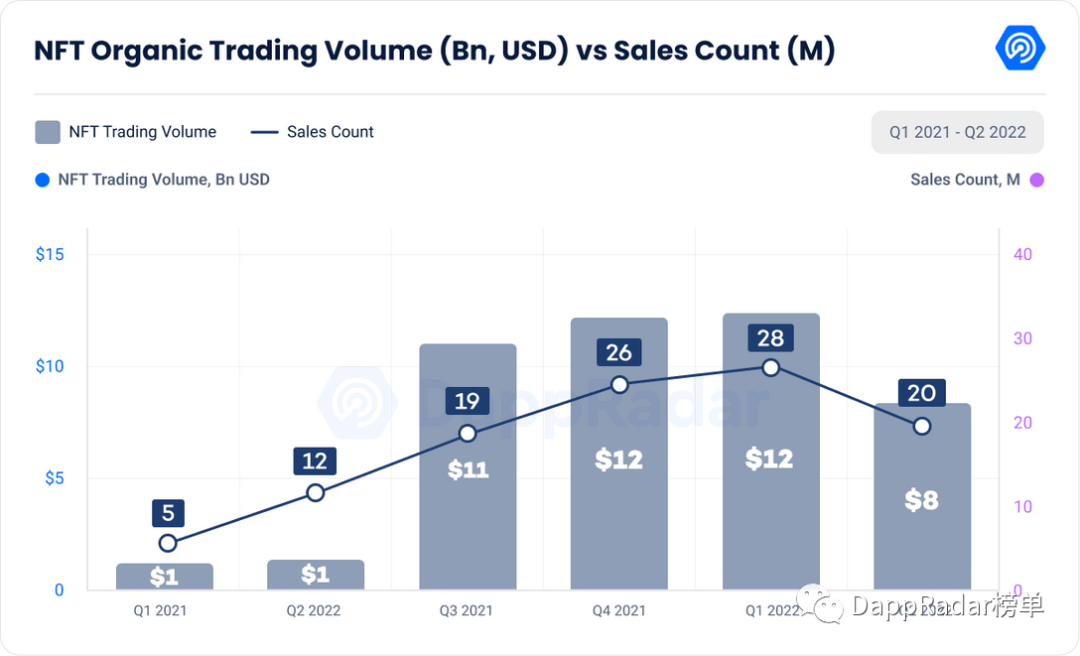

尽管销量下滑,但NFT的需求仍在上升

NFT市场在本季度经历了过山车般的起伏。一方面,来自宏观经济下行趋势的沉重压力和Terra崩盘的影响阻碍了NFT的表现。尽管如此,NFT很好地经受住了这场风暴。

更重要的是,从更广泛的时间尺度来看,年度业绩令人震惊。总体交易量和销售数量较2021年第二季度分别增长了533%和59%。

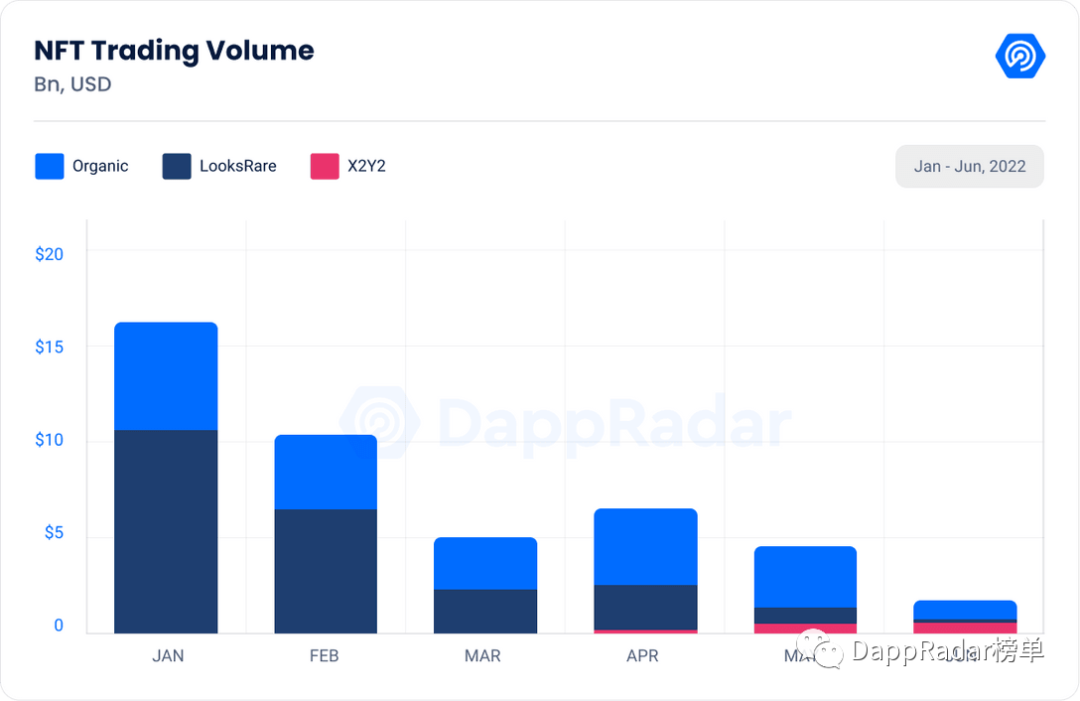

虽然OpenSea是首屈一指的NFT交易平台,但随着LooksRare、x2y2和Solana的Magic Eden等市场的出现,其份额有所下降。

交易量的下降可归因于加密货币市场价值的下降和NFT交易领域的竞争加剧。

然而,自5月份以来,虽然以美元计量的市场交易量下降了70%左右,但以ETH计量的交易量同期仅下降了55%。

资料来源:DappRadar

此外,不应将OpenSea的交易下滑视为整个NFT市场下滑的指标。由于ETH的贬值,以太坊的前100个NFT系列的市值有所下降,自第一季度开始以来已经下降了 63%。

不过,NFT市场对熊市趋势的反应是独特的。上文提到的NFT市值数据在ETH方面一直在持续增长,这一定程度上缓冲了其下降幅度。

它从10月份的低点300万ETH到4月份的峰值,达到600万ETH。目前市值超过500万ETH,较4月下跌8%,但较5月上涨20%。

以元界为重点的NFT这一季度表现不错。基于ETH的收藏品的交易量增加了101%,而Polygon收藏品的交易量下降了26%。总体而言,增长了96%。

与去年同期相比,这些数据看起来更令人印象深刻,基于以太坊的收藏增长了2,093%,而Polygon增长了456%,总体增长了1,999%。

虽然区块链游戏对动荡的加密货币市场具有相当的抵抗力,但基于游戏的NFT却没有同样的好运。交易量总体下降了82%,大多数链都出现了回调,其中最严重的是Ronin下跌了84%,以太坊下跌了88%。

综上所述,我们看到了整体好坏参半的局面。Solana和Avalanche成为明显的赢家,交易量分别增长了21%和15%(加密货币同样有所回落)。

以太坊、BSC和Polygon现有区块链遭受了41%、22%和59%的严重损失。而Flow和Ronin的跌幅达到了最低点,分别回落了71%和84%。

尽管许多代币贬值,但许多区块链上的交易活动仍在持续。Solana再次成为明显的赢家,其销售额几乎增加了98%,而以太坊和BSC的销售额的波动则分别保持在2%和-4%左右的水平。其他区块链则大不相同,损失高达75%。

迫在眉睫的NFT市场大战

本季度NFT行业有了重大发展。我们之前已经确定,尽管美元价值回落,但ETH的交易数量和交易额并未受到重大影响。对许多投资者来说,这是一个看涨指标,可以对这个新兴但利润丰厚的行业加倍下注。

以太坊领先的去中心化交易所(DEX) Uniswap已经收购了NFT聚合平台Genie。聚合平台收集了来自所有链上的各种交易市场的NFT报价,以全面了解NFT市场,并在满足用户的所有交易需求的同时降低gas费用。

Uniswap长期以来一直将自己定位为以太坊事实上的做市商。此次收购将使DeFi协议能够完善其产品供应,包括之前不存在的加密市场的重要部分。

作为增加平台流量的奖励,在今年4月15日之前与Genie交互的用户将有权获得一些USDC,最长12个月完成解锁。

资料来源:DappRadar

正如之前所提到的,虽然OpenSea仍然是NFT市场的领导者,但它的市场份额已经下降。为了保持竞争力,OpenSea通过推出Seaport继续改善服务。这种先进的交易开源协议允许同时交易多个NFT。

此外,他们已经开始提供基于Solana的NFT,并最近收购了NFT市场聚合器Gem。虽然Gem将成为自己的平台,但OpenSea计划利用其专长来改善服务,并保持其领先地位。

这些收购很可能会让OpenSea和UniSwap陷入直接竞争。尽管许多人批评OpenSea在NFT市场中占据了75%的市场份额,变得“过于中心化”,但它无疑将与日益激烈的竞争中展开激烈战斗。

最后,一个犹如晴天霹雳的举动是eBay收购KnownOrigin。在线市场巨头eBay也扩大了数字商品的供应。

虽然以太坊一直是NFT的主要区块链,但由于相对较低的gas费用和较低的进入门槛,Solana一直是新NFT项目的可行替代方案。

Magic Eden是Solana NFT的领先市场,由于推出了许多成功的Solana系列产品,如Okay Bears,交易用户数量创下了历史新高。Solana市场dapp拥有0%的上市费以及只有2%的交易费。本季度,Magic Eden占所有NFT交易的10%。

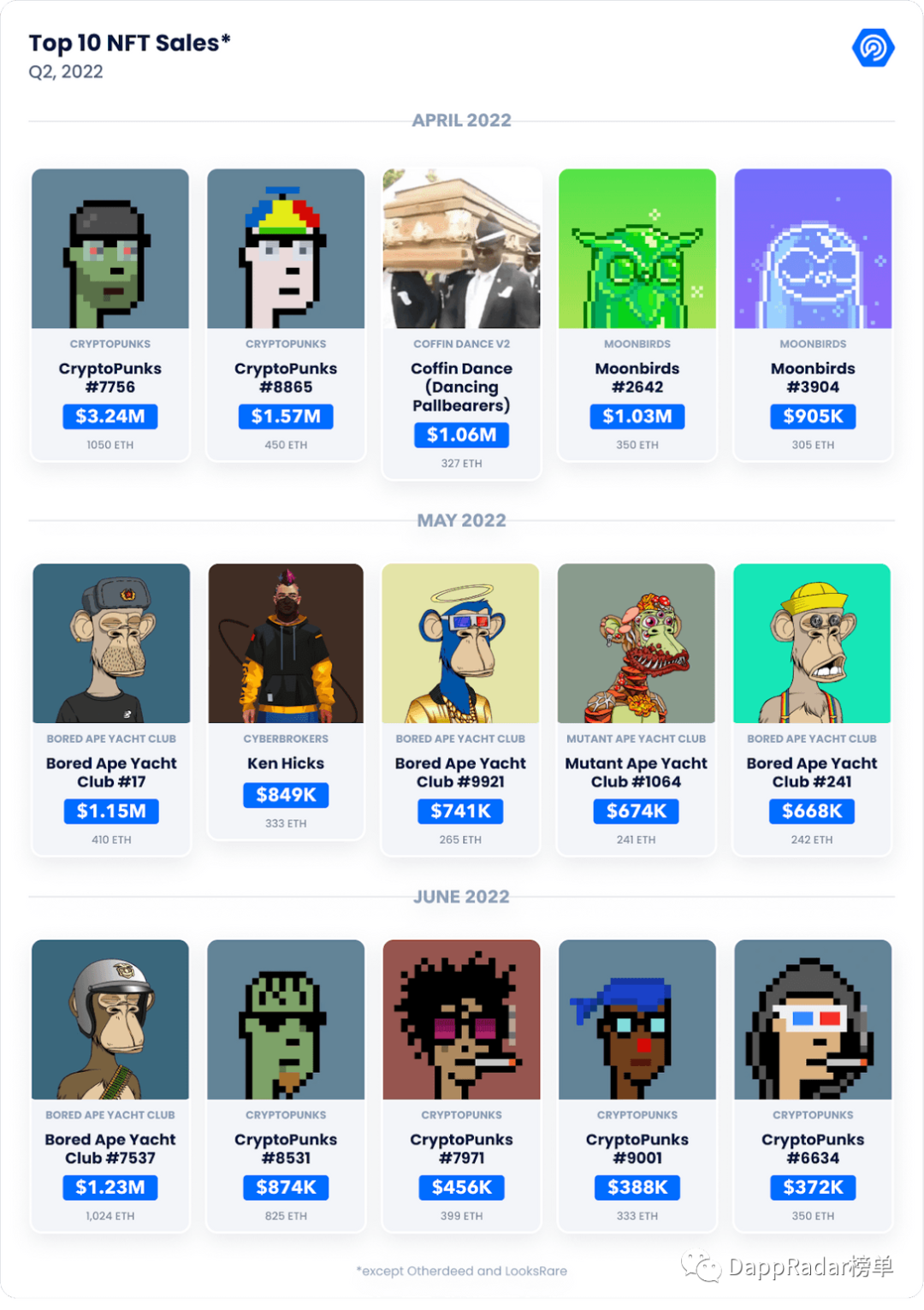

蓝筹系列收藏开始回暖

许多蓝筹系列收藏品的价值急剧下降。从4月30日起,BAYC底价下降了38%,从150 ETH下降到90 ETH。MAYC同期下跌57%,交易价格为17 ETH。

Doodles也出现了类似的情况,推出Dooplicator后,其价格从23 ETH降至12 ETH,下降了48%。

这种回调是宏观经济趋势与资本市场的衰退以及像Goblin Town和Moonbirds等新项目的发布相结合的结果,这吸引了许多人出售他们的已有的NFT以收购新的NFT。

具体到项目的失败,比如Azuki创始人被揭发为连环诈骗犯,更是进一步削弱了人们对NFT的信心。

然而,在6月18-19日的周末,情况突然好转,在纽约NFT大会之前,许多系列突然升值。在这轮复苏期间,Meebits的底价上涨了76%,Doodles和CryptoPunks的底价上涨了44%和43%,BAYC的底价上涨了24%。

虚拟世界备受冲击

自去年11月以来一直顺风顺水的虚拟世界,从那以后就开始出现系统性的下滑。当Bored Apes发布了他们高度期待的土地销售以及原生APE代币时,情况发生了巨大的变化。

其他作品在发布后数小时内售罄。该系列的发布一举重振了虚拟世界,产生了超过15万个ETH即4.2亿美元,市场月交易量从1.16亿美元增加到6.16亿美元,增长了431%。

这次发布并非没有过失。出现了以太坊网络拥挤堵塞,将gas价格推至数千美元。由于交易失败,损失了数百万美元。不过,Yuga labs补偿了那些铸造土地失败用户的损失。此次发行还将Apecoin推高至3.8亿美元的市值。

不幸的是,虚拟世界市场无法承受这场风暴,因为许多虚拟世界的原生令牌,如MANA、SAND和ENJ,损失了高达82%的价值。

尽管市场呈现看跌趋势,但数字房地产市场发布了一些积极的指标。在5月份的前10个NFT销售中,有7个属于Otherside系列,其中Otherdeed #24净赚333 ETH,价值100万美元。

自本月初以来,TSB和Decentraland地块的底价上涨了30%-40%。此外,风投投资者仍然看好该行业的前景,投资超过46亿美元开发元宇宙项目和基础设施的发展。根据花旗集团的一些非常乐观的预测,到2030年,元宇宙行业将增长到13万亿美元。

NFT系列不断创新

尽管出现了熊市,许多主要加密货币的价格也随之下跌,但我们看到了突破性的收藏,打破了历史记录,并挑战了许多定义NFT项目的正统做法。

我们的第一个突破是在4月份的Moonbirds。在我们的Dapp报告中,该系列的交易量已达到创纪录的 100,000 ETH即1万亿美元。

该系列的成功在很大程度上归功于基层社区建设方法。该项目开始于一个社区,由Kevin Rose主持的检验NFT的Proof Podcast社区。

随着podcast两极分化的加剧,Rose利用自己的专业知识和与才华横溢的开发人员的联系制作了一个专注于向长期持有者(而不是转手者)传递价值的系列。该系列向持有者提供更多升级服务,以在未来获得更多奖励。

此外,随着Okay Bears的推出,我们看到基于Solana的NFT取得了重大成功。该系列是当时Solana最卖座的系列之一,底价上涨11,500%,是所有Dapp报告中最高的。

当然,也有一些系列完全违背了我们传统上对NFT系列的理解。

以太坊域名服务是一种实用功能,允许用户在以太坊上购买域名,并托管钱包地址或网站等内容。

每个域名本质上都是唯一的,它们的功能类似于NFT。由于数字从0到9,999的域名数量有限,人们开始在其周围铸造、购买并围绕它们建立社区,非正式地创建了名为10k俱乐部的收藏。

我们还有Goblin Town。这是一个颠覆整个NFT项目过程的系列。在发布时,它没有路线图,没有Discord,没有关于开发者的数据,除了gas费之外,铸币是免费的。

它确实有一个官方网站,上面有许多关于这个项目的隐藏线索,还有一个小型互动迷你游戏,供钱包里有Goblin Town的人玩。这让许多人猜测这是一个秘密的Yugalabs或Gary Vee项目,以异常的方式启动和发布。

资料来源:DappRadar

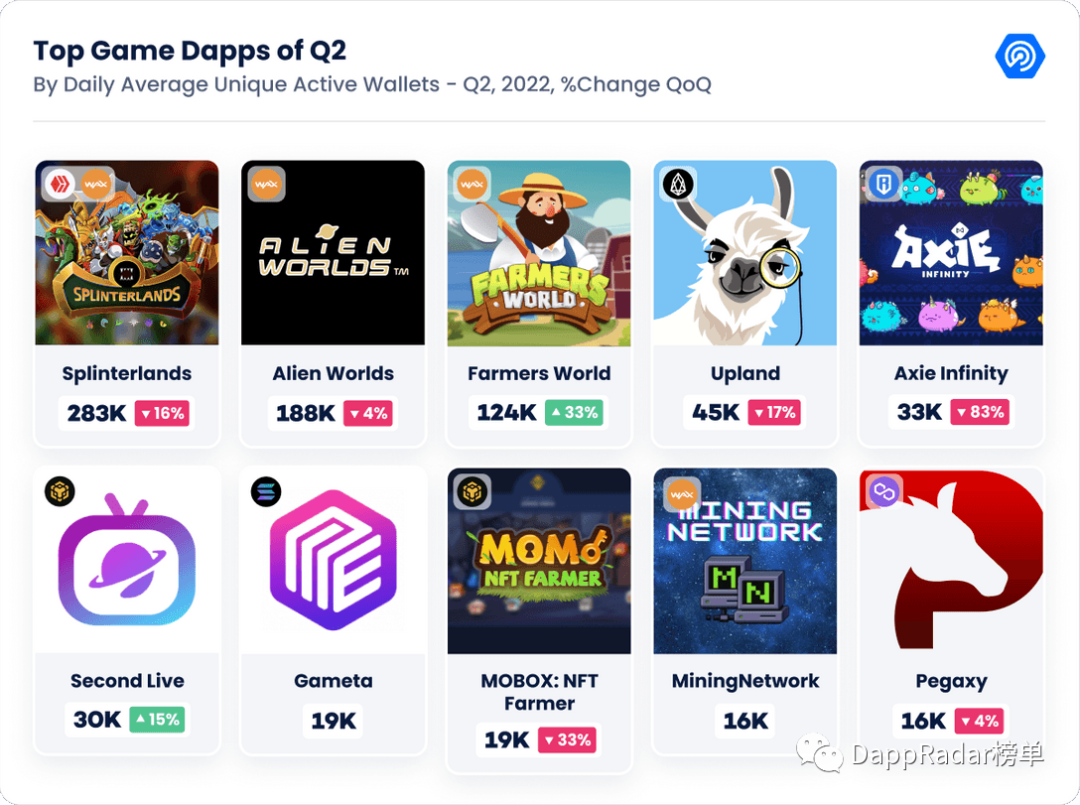

区块链游戏持续描绘乐观的未来

区块链游戏继续表现良好。这一区块链垂直业务的UAW下降了5%,而行业其他类别的下降幅度为26%。这是区块链游戏的一个看涨指标。因为许多人推测,如果游戏dapp不再为普通用户带来经济利益,它们将失去大部分玩家群体。事实证明并非如此。

Spliterlands连续第8个月成为玩得最多的区块链游戏,每天有35万个活跃钱包,与上月相比略有下降4%。

Alien Worlds和Upland等其他常见的候选应用程序在每月UAW中分别以5%和4%的波动进入前五名。

游戏化的健身dapp开启了移动赚钱(M2E)趋势,并席卷了市场。STEPN是一款慢跑应用程序,它可以跟踪人们的运动,并在他们完成NFT运动鞋设定的目标时给予奖励。

该应用程序每月注册用户超过200万,许多人认为这是一个投资机会,超过26.2万个钱包持有原生GMT代币。

其他类似的项目包括Genopets、Step App和DotMoovs,它们以各种方式扩展了这个想法,用代币奖励吸引积极的生活方式。

要获得更多关于区块链游戏和趋势的见解,如虚拟世界、移动赚钱游戏以及其他领先的dapp游戏,请务必阅读我们即将发布的BGA游戏报告。

结语

毫无疑问,区块链行业正在经历最具挑战性的时期之一。Terra生态系统的崩溃和互联行业感受到的多米诺骨牌效应可能意味着本已复杂的宏观经济场景面临更多障碍。

LUNA和UST的崩盘造成了足够的抛售压力,压低了BTC的价格,拖累了整个加密市场。类似地,3AC和Alameda通过清算大量stetH仓位施加的抛售压力也可能导致了Celsius的下降。

尽管如此,dapp行业的前景仍然乐观。区块链游戏的采用率将继续得到巩固,同时NFT市场也在不断发展。

虚拟世界NFT市场经历了最好的季度之一。尽管以美元衡量的交易量处于一年来的最低水平,但对以太坊NFT的需求却在向相反的方向发展。

Solana作为NFT蓬勃发展的网络的崛起是另一个乐观的前景。此外,看到蓝筹系列NFT项目在经济低迷时期保值甚至增值,这是NFT长期存在价值的最好证明。

尽管整个市场都弥漫着负面情绪,但我们有理由感到乐观。像Cardano和以太坊这样的网络即将达到重要的里程碑,这将标志着对整个行业的重要推动。

与此同时,由于安全仍是行业内当今中存在的最重大风险之一,监管机构加快了其政策制定过程。