dYdX出走,L2 Rollup格局迎来变革?

来源:IOSG(ID:IOSGVC)

作者: IOSG Ventures

TL;DR

dYdX离开

Starkware

的主要原因:Stark技术开发周期长、L2方案Node Operator网络完全去中心化尚需时日、dYdX对于未来可组性的探索、Cosmos SDK提供了友好的开发土壤

除了交易速度和成本方面的考量,应用链的想象空间还体现在代币赋能上。

应用链相比通用化公链而言,在快速更新迭代方面具有更好的灵活性。

新的多链叙事变化:优质应用对底层链呈现弱依附关系,而底层链/网络对优质应用呈现强依附关系。以往应用会思考如何做用户留存,现在轮到公链思考「应用留存」的问题。

引子

6月22日,dYdX宣布其v4版本将作为基于Cosmos SDK和Tendermint共识的独立区块链推出,具有完全去中心化的链下订单簿和匹配引擎,能够将吞吐量提高几个数量级。此外,建议将$DYDX作为dYdX v4的原生代币(取决于社区观点)。团队计划在2022年底之前开源dYdX v4。

为便于读者理解,在正文开始前我们先打个比方:以太坊Rollup好比是市中心的旧楼盘,优点是周边有繁华的商圈与交通设施(可组合性),缺点是装修破旧(基础设施迭代慢)、不允许业主装修(不支持应用自定制节点)。dYdX是这座楼盘的大租客,平常没有社交(不依赖可组合性),因此决定搬到郊区建一套小别墅。这时碰巧遇到不错的装修队(Cosmos SDK),曾经在郊区有过大制作(Terra),因此一拍即合,把Rollup甩在一边。

dYdX放弃StarkWare自己做链的原因

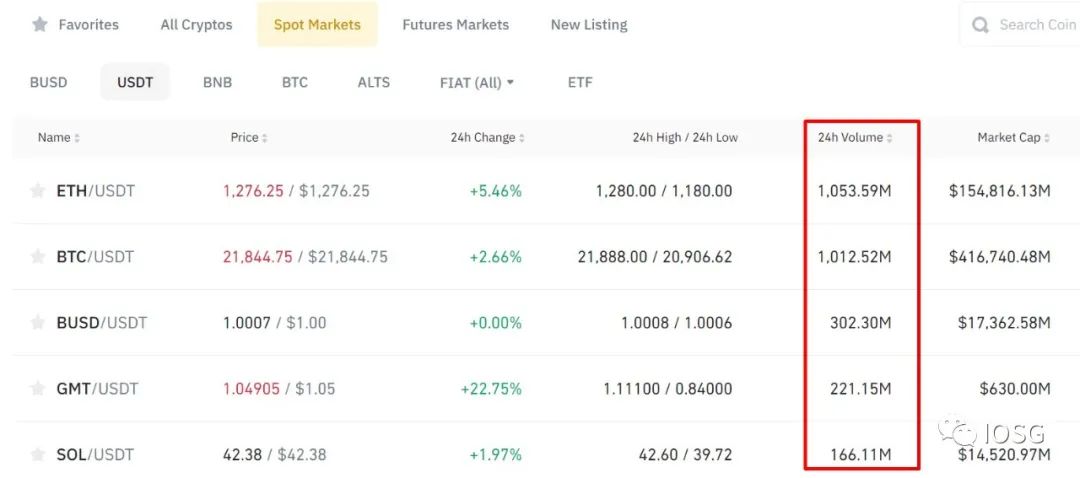

去中心化衍生品市场的交易量遇到瓶颈以最大的中心化交易所Binance为例,其衍生品的交易量远超于其现货交易量。(取2022.6.26的数据,以BTC/USDT为例,其合约交易量大约为现货交易量的8倍)

Binance spot market trading volume

Binance Derivatives market trading volume

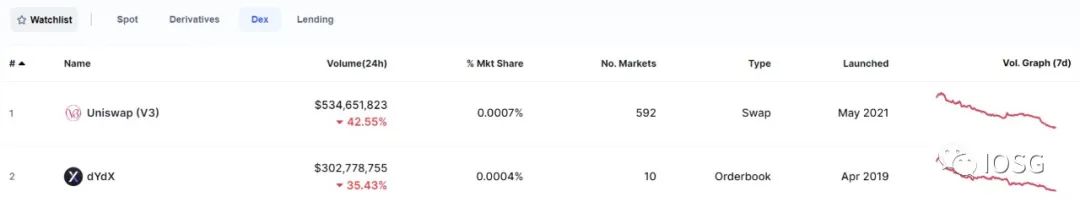

而去中心化交易市场上情况却不一样。现货与衍生品交易量的数据对比,以太坊上最大的长尾资产现货交易市场Uniswap V3却超过了dYdX/Perpetual protocol等主流衍生品交易协议。

这意味着,链上去中心化衍生品还有很大的潜力尚未被发掘。而目前最大的去中心化衍生品交易的阻碍,也就是pro traders倾向于使用中心化交易所的原因主要还是因为链上基础设施无法支持衍生品交易所需的吞吐量。这也是dYdX最开始选择starkware的原因 - 从协议角度,链下零知识证明生成+链上证明的机制可以确保衍生品协议所需的高频交易的需求,从用户角度,rollup可以提供相比于以太坊L1远低的手续费(大约$0.03 in fees每笔交易)。而starkware也确实做到了,利用其validity rollup的优势,在预言机更新方面做到了实时汇报且将逻辑/执行分开的形式大大提高了dydx的交易模式的优势 - L2的版本相比L1在杠杠方面做到了10x到25x的巨大的跃进。- 其实也是我们Long-term bullish rollup 的原因。

那么既然starkware给dYdX带来了大量的性能方面的优势,到底是什么原因导致其离开starkware呢?

我们相信有四点:

Stark技术开发周期长

L2方案Node Operator网络完全去中心化尚需时日

dYdX对于未来可组性的探索

Cosmos SDK提供了一个开发者友好的土壤

1. Stark技术开发周期长

零知识证明一直是密码学,不仅仅是crypto里,最难攻破的课题。而零知识证明的其中一个最大的难点就在零知识证明的生成上 - 如何将一个computational integrity(可证明的一个statement) 通过一个高效(succinct)且安全(transparent)的电路,翻译成一个verifier-friendly的证明,一直是学术界致力做到的。(没错,这里的succicnt/scalable以及transparent就是描述的是Stark,也就是starkware的rollup的底层技术)STark被认为是零知识证明的终局,但也自然是在practice层面开发最耗时耗力的。

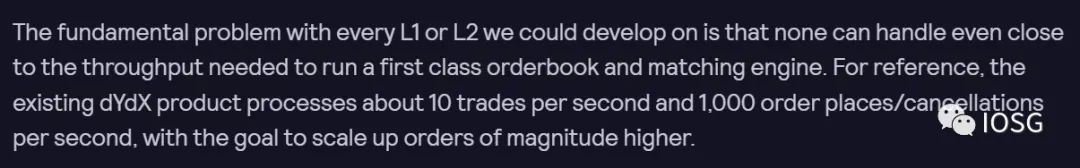

到了practice似乎事实也是如此 - dYdX founder暗示rollup的节点性能不够支撑其所需的tps(对于orderbook来说吞吐量至关重要)

很有意思的是,blog中援引的原句是off-chain且decentralised,但是基本能做到既off-chain又decentralised只有依赖zk技术,所以是否未来dYdX会完全脱离starkware,乃至于回归同样zk派系的zksync也是一个问号。亦或者去cosmos上搭一条zk链,但是不太符合逻辑。

2. L2方案Node Operator网络完全去中心化尚需时日

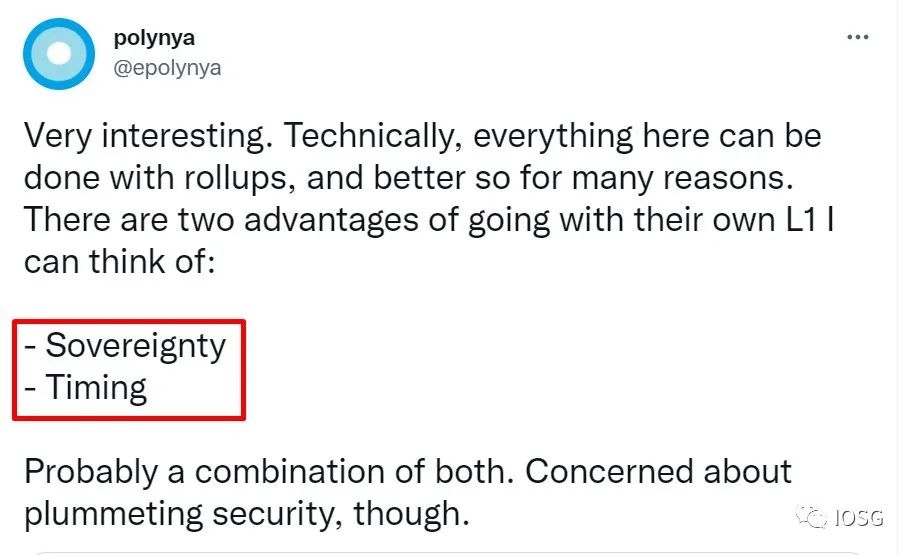

目前Rollup网络存在Node Operator/Sequencer不够去中心化的问题,并且对此Vitalik也提出了一些解决方案,如:sequencer auction, random selection from PoS set, DPoS voting等 (详见:An Incomplete Guide to Rollups)。

在Starkware网络中也存在这样的问题,目前sequencer个数非常少,并且都是starkware labs自己部署的, 尽管这是rollup目前普遍的现状,但是参考前段时间arbitrum sequencer宕机的情况,dYdX团队并不放心这种非常中心化sequencer的设定,因为这对于无论是traders还是协议来说来说宕机情况的出现意味着巨大的风险:traders都是逐利的,一旦出现任何安全性上面的顾虑,那么该平台的用户留存率将面临很大的挑战。当然,长期来说zk rollup+以太坊L1带来的安全性是要远高于cosmos。但是一个理解是,这样的安全性虽然有保障,但是完全是看starkware的脸色的(开发进展)。在今年年初,dYdX就在年初的路线图展望中表明想要做到去中心化的决心与信心。这解释了为什么dYdX不是去了另一个目前同样相对中心化的rollup方案的原因。

3. dYdX对于未来可组性的探索

目前dYdX是建立在starkEx上的,而starkEx不支持dapp之间的可组性,starkNet则是普适的虚拟机,不仅允许生态内的dapp可组,也允许与以太坊L1上的智能合约进行交互(目前已知的交互形式有比较简单的资产交互),但是dYdX还未迁移到starkNet上。除此之外,随着defi的发展,基于去中心化衍生品交易市场的一系列可组的产品,例如结构化产品,都是未来新的方向,dYdX自然也不想因为starkware目前技术的局限性错失这样的机会。(目前有一些argument是说衍生品市场更依赖预言机提供实时价值更新,而不是可组合性。该理论有一定逻辑支撑,可组合性也许对于衍生品交易市场的优先级并不如tps高)

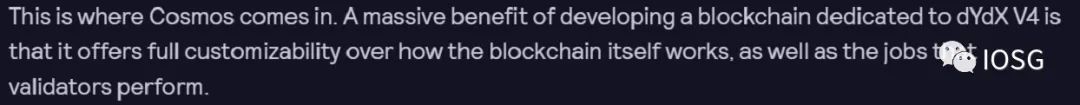

4. Cosmos SDK提供了友好的开发土壤

Tendermint被开发者视为开发L1的一套非常完备的工具,大大帮助开发者降低了开发公链的门槛。也有一些优秀的L1是基于此开发的,无论是相对独立的Terra还是cosmos生态内的EVMOS。并且,IBC为异构链之间的沟通打通了桥梁,为以后dYdX在cosmos链上将btc作为抵押品建立了基础。最重要的是,Tendemint提供的自主权,也就是一个公链可以拥有专属的节点,相比starkware自营的节点,dYdX可以确保这些节点有一定的专业性(specialised)而不是starkware那种generalised的,因为prover nodes要面对的是不dYdX一个项目,还有其他的项目的链下证明的需求,并且目前没有强力的证明表示starkware有意为dYdX的需求 - orderbook matching,提供技术上的支持。

在早先发布的blog中明确点出其对于定制化节点的需求

并且,从代币价值捕获的角度来说,L1代币的价值定位远超一个dapp的价值定位,与此同时节点可以捕获大量的mev价值,而这些mev价值在L2的经济模型中都是被starkware的原生节点捕获的,对于dYdX代币并没有价值。

另一个可能的原因:对于 starkware 生态的原生归属感不强烈cairo和solidity是两种完全不同的编程语言,并且从逻辑上没有互通性(一个主要是写zk电路,一个是写智能合约,现状是为了吸引更多的开发者starkware搞了一个第三方compiler,可以帮助完成从solidity到cairo的编译),并且在当时基本上是starkware labs帮助dYdX完成了整个cairo代码的编写(cairo就是starkware自己研发的语言)。所以,从项目方的角度出发并没有多少对于这个语言乃至于生态的归属感。

dYdX出走事件会对以太坊和Layer2产生什么的潜在影响?

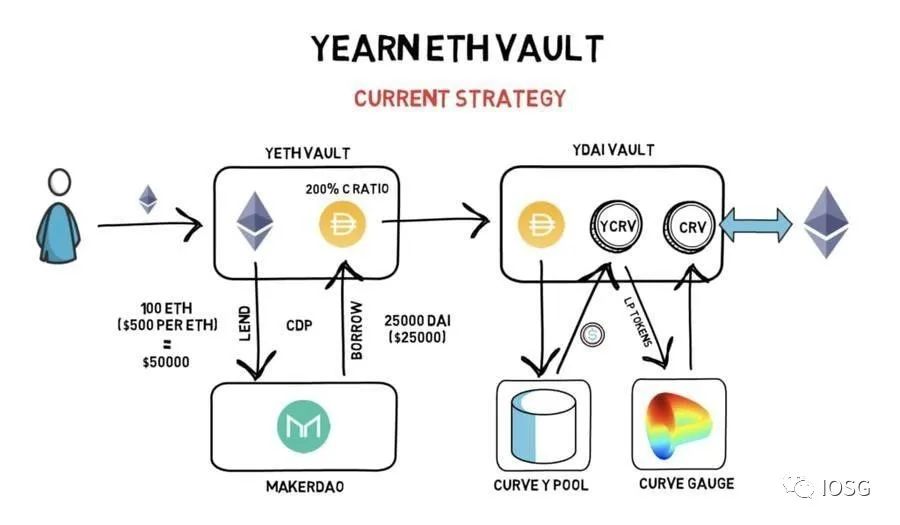

图片来源:https://finematics.com/yearn-vaults-eth-vault-explained/

以太坊的强大引力除了先发优势之外,还在于其「可组合性」和「网络外部性」。

可组合性是处理组件之间相互关系的系统设计原则。一个高度可组合的系统提供了可选并能够以各种方式组合的组件,以满足特定的用户要求。

区别于传统Web2寡头建立的围墙花园,可组合性赋予了 DeFi 的核心创新。例如,类似Yearn的收益聚合协议依赖复杂的可组合性(借贷、流动性挖矿、收益耕种等)来构建策略,使资本效率最优化。设想如果这些协议分布在不同链上,那么策略的复杂度和风险都会成倍增长。

而dYdX的主要产品是永续合约平台,对外部的依赖仅限于预言机喂价。我们能够想到dYdX的可组合性用例是,未来出现一些衍生品聚合器,基于一些现有的衍生品DEX去构建结构化产品,例如利用dYdX的订单簿来推出新产品,就像Perpetual Protocol参考Uniswap的交易信息一样。但是,对比Yearn等收益聚合器,或是更基础的借贷协议和DEX,可组合性对dYdX并不是不可或缺的。

网络外部性指的是:每个用户从使用某产品中得到的效用与用户的总数量正相关。用户人数越多,每个用户得到的效用就越高。在以太坊上的网络外部性尤为明显,扎实的用户基础使得以太坊在长时间内作为应用开发的首选平台。

同样,从交易深度和滑点考虑,dYdX自身具有网络外部性,用户数量越多会带来好的深度和低滑点;但不依赖以太坊的网络外部性。作为头部永续合约DEX,dYdX已经积累了一定的用户基础,并且Trader是相对固定的群体,能够保持较好的用户留存。因此猜测在迁移到Cosmos后,随着交易速度和成本的进一步优化,除原有用户迁移外,dYdX可能逐渐吸引更多的用户。

话说回来,也恰恰由于以太坊的庞大体量,使其每往前迈一小步都需要小心论证,开发进度亦常常是未知数。在Vitalik提出「以Rollup为中心的以太坊路线图」以及「Endgame」之后,以太坊的路线图已经转向集中力量对基础层进行优化,从而为Rollup服务,并且提出了新分片方案Danksharding(预计将在18-24个月实现)和中间方案Proto-Danksharding(6-9个月内实现)。在加密世界中,时间就是金钱。这样的时间显然太久了,况且开发过程中仍然伴随着许多不确定性。

由于通用化公链的牵涉面既广且深,在升级和优化上面不可能把步子迈得太大太快,对需要快速更新迭代的项目构成制约。应用链则更加具有灵活性,相较于依赖底层链而言,项目方可以更自由地围绕应用链去做文章。

同样的逻辑,游戏是另一类不依赖于可组合性的应用场景。游戏有其自运作的生态系统,对外部的要求往往只是系统间的出入金。况且,用户体验是游戏的头等大事,如果底层链无法满足性能需求,游戏本身也有出走的动力。

再聊到Layer2,我们回看其叙事的基础逻辑:以太坊本身的吞吐量不足以支撑大规模应用,糟糕的交易成本和速度损害了用户体验。但在熊市的市场条件下,Gas费和交易速度保持在相对合理的区间,这在一定程度上削弱了用户对Layer2的需求。

此外,dYdX原本是以太坊的头部原生项目,兼之作为早期就投入Layer2的应用,其构建应用链的做法理所当然地会被其他项目看在眼里:既然可以不在以太坊上做,又何必用到Layer2?考虑到这一点,如果头部应用依葫芦画瓢,开始转向搭建自己的应用链,那么我们也许要适当下调对Layer2估值的预期。

应用链未来将何去何从?

在dYdX之前,一些项目已经在探索应用链的方向。

早在2020年6月,Axie Infinity就在Medium博文中提出了建立Ronin链的想法,并于次年2月正式启用Ronin,此后的峰值TVL接近15亿美元。但在今年4月,Ronin桥被黑客盗取价值6.25亿美元的资产。

今年3月,DeFi Kingdoms基于Avalanche推出了DFK Chain,由Avalanche的子网进行验证,并实现与EVM的兼容。

除了交易速度和成本方面的考量,应用链的想象空间还体现在代币赋能上。

Nascent联合创始人Dan Elitzer在推文中提到UNIChain的设想:当前Uniswap用户的成本主要在交易费用、Gas费和潜在的MEV花费上面,后两者都支付给了以太坊矿工。如果推出UNIChain,是否可以把这两项支出赋能给$UNI?尽管Uniswap有着超过50亿美元的TVL并占据DEX中的绝对领先地位,但$UNI的表现一直不温不火。通过应用链实现对$UNI的价值捕获的确是一个好点子。

当然,作为DEX的Uniswap对以太坊仍然有不小的依赖性,毕竟大多数代币还是基于ERC-20标准,除非跨链设施足够完善,UNIChain也许仅仅停留在设想阶段。

但这个设想可以延伸到其他协议上面。我们上述提到的DeFi Kingdoms已经先行一步,将 $JEWEL的用例从治理代币进一步扩展到DFK Chain上的Gas费支付。其中,作为Gas费收取的$JEWEL将有25%奖励给验证者、50%销毁,其余的25%奖励给社区。可以看到,应用链的采用使得项目的原生代币有了更加广阔的空间。

另外,安全性是应用链不得不考虑的问题。好比Aave的TVL是其代币市值的近7倍,如果脱离以太坊的安全性保证,将对链上资金带来极大风险。

因此对于有强安全需求的应用而言,加入Polkadot或Cosmos的多链生态不失为一种选择。同时,相比自己搭链而带来的潜在安全风险,Polkadot和Cosmos也提供了一体化的安全性保证。

开发者可以基于Substrate进行区块链的开发,如果想要加入Polkadot生态,需要质押DOT以参与竞拍Polkadot平行链插槽,或是租用平行线程,以享受中继链提供的共享安全。

在Cosmos上,开发者可以基于Cosmos SDK构建应用链,并通过IBC接入到Cosmos生态。至于安全性问题,Cosmos提供了Interchain Security的方案,生态内的多链可以共享同一验证者集以进行出块,相当于把出块的工作外包给成熟网络的验证者,使较为薄弱的新网络(代币的低市值可能引发安全风险)能够租用成熟网络的安全性。

应用留存问题:优质应用对底层平台的弱依附关系

简单梳理公链的叙事逻辑:早在17、18年时我们想做通用化的大公链,提出要做以太坊杀手、实现百万TPS,但这些曾经的杀手最终都销声匿迹,甚至变成助手;再到20年DeFi之夏,星星之火烧成燎原之势,自此以太坊的可扩展性变为燃眉之急,从而铺开扩容和多链叙事;直到两年后的今天,大家发现这些估值怪兽拖的拖、宕机的宕机,似乎都不怎么靠得住——最后索性觉得自己出来做链了。

图片来源:https://www.dapp.com/dapps/

从上图来看,除开游戏,在以太坊上捕获1,000个用户以上的应用尚在少数。对于应用而言,首先需要有一定的体量和用户积累,再去做应用链是更合适的。对于规模不大的应用,当前的许多公链都可以满足其对吞吐量的需求。而对于新生应用而言,背靠大公链能够提供一定的曝光度和便利性(从用户学习成本与出入金方面考虑)。在有一定规模之前去做应用链也增加了不必要的成本负担。

如果是以太坊上的原生应用出来做应用链,需要考虑到迁移成本——应用迁移的同时用户是否也愿意迁移?产品的在原链上的可替代性如何?(例如Uniswap做应用链用户可以转向Sushiswap)如果未来更多有应用链开始涌现出来,那么整个生态相对原来变得割裂,同时也需要很好的跨链基础设施。

进一步地,我们跳出以太坊和 dYdX 的语境去看底层链与应用之间的关系,最好的情况是:应用背靠强大的底层链享受其提供的可组合性;而优质的应用亦将反哺底层链,为其带来用户增长。

然而,我们认为优质应用对底层链是弱依附关系,而底层链对优质应用是强依附关系。首先,在当前的多链格局下,如果应用足够好,想要找到落脚点并不是一件难事;其次,底层链与用户的交汇点主要体现在应用层,除此之外,用户对底层链的感知只体现在速度和成本上。如果只有好的基础设施而缺乏优质应用,那么底层链的价值也就无法得到充分体现。

以往应用会思考如何做用户留存,自dYdX之后,也许公链是时候思考「应用留存」的问题了。

==

欢迎加入鸵鸟区块链Telegram社群

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum