全方位解读投资DAO:或将成为下一个趋势?

作者:Marina,W3.Hitchhiker

在2021年的7月末,一个名为“PleasrDA”的去中心化自治组织聚集在一起,花费高达400万美元购买下 Wu-Tang Clan专辑“Once Upon a Time in Shaolin”的唯一现存副本。其实这不是PleasrDAO 第一次花大手笔购买收藏品了,早在6月该组织就以400万美元购买了原始Doge meme的NFT。PleasrDAO拥有数百万美元的资金专门投资于稀有收藏品,它看起来像是一家常规的投资公司,但是我们都知道,它最大的不同是运行在区块链技术上,这种组织也就是为我们熟知的DAO(Decentralized Autonomous Organization去中心化自治组织)。

最近一些DAO开始吸引了传统投资市场和加密KOL的注意,其中不乏亿万富翁马克.库班,他称DAO为资本主义和进步主义的终极结合。著名加密投资机构A16Z还专门领导和布局了对于DAO的投资金额,据披露达数百万美元。

随着2021年加密市场大牛市的行情驱使,各个赛道都开始在紧锣密鼓的投融资,DAO也在这两年赚足了市场投资者的眼球。不同于传统加密VC的公司实体运作方式,Ventures DAO(也就是我们平常称作的投资DAO)也开始大放光彩,市场也开始预测投资DAO将成为下一个趋势,最主要的原因还是在于这种方式能够将人才从传统的企业框架中解放出来,并且如果社区在治理方面表现出色,每个成员都可以分到一杯羹。

最近的市场除了STEPN这个链游热点之外,还有CULT.DAO这个去中心化的风投机构掀起的FOMO情绪。普通用户难以参与到一级市场的投资,特别是在市场过热的时候,CULT.DAO的愿景正是要成为Web3的VC风投。显然目前市场很容易将CULT.DAO当成meme 来冲,这点在它的币价上也很容易看出来。

本文将从投资DAO这类细分DAO出发,从它的历史、现状着手,并详解几个比较有代表性的投资DAO,最后再总结一下投资DAO可能存在的问题和风险。大机构的投资已经卷起来了,投资DAO作为另一类“投资主体”也当然要卷起来。

一、投资DAO的历史

DAO这个概念的出现源于2013年的一篇博客中,其中区块链开发人员 Dan Larimer 创造了 DAC(去中心化自治公司)一词,他将 DAC描述成是一个由利益推动的组织,只不过是由代码定义的章程,通过支付去中心化自治公司的股份来获得运营的服务。几个月后,V神在一篇他思考的文章中创造了我们今天所知道的术语 DAO。

在2016年5月,第一个真正意义上的DAO成立了——The DAO(一个众筹的风险投资基金)。它是在以太坊区块链上的智能合约构建的,编码框架由 Slock.It 团队开源开发,但由以太坊社区成员以“The DAO”的名义部署。该DAO的底层逻辑是允许任何由项目的人宣传他们好的想法和观点,并且有机会在The DAO 获得融资,任何拥有DAO代币的人都可以对这些计划进行投票表决,如果该项目获得盈利,那么就会相应的获得奖励。

然而,该基金推出三个月后,它被黑客入侵,该次事件共损失了 5000 万美元。不出所料的,本来市场也很质疑DAO的投资运作方式,该次被盗事件是投资DAO发展路上的第一个绊脚石。而后在2017 年 7 月 25 日美国证券交易委员会SEC发布的判决中是这样描述的:由名为“The DAO”的“虚拟”组织提供和出售的代币是证券,因此受联邦证券法的约束。该报告确认,除非有效的豁免权,分布式账本或基于区块链技术的证券的发行人必须提供注册此类证券的发行和销售的文件,参与未注册发行的人也可能因违反证券法而承担责任。

换句话说,The DAO 的发行受制于与进行首次公开募股过程的公司相同的监管原则。根据 SEC 的说法,DAO 及其所有投资者都违反了联邦证券法。尽管该 DAO 项目已经结束,但它的影响仍在持续。当前的区块链开发团队应该不断地从 The DAO 的例子中寻找思路和方法。

二、投资DAO的现状

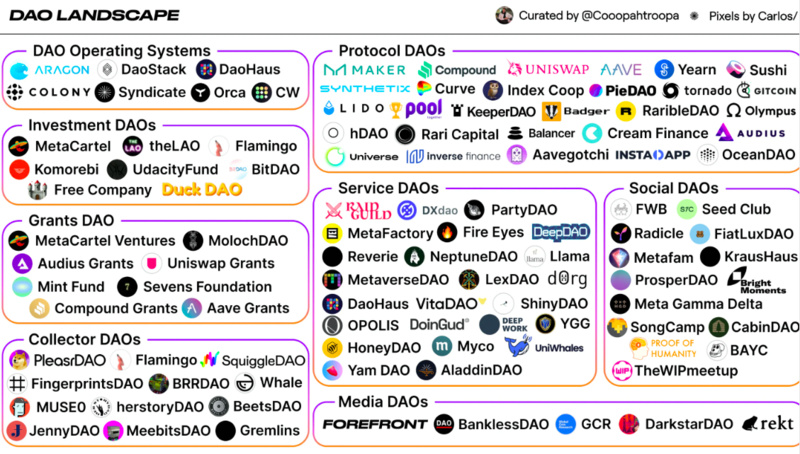

如今DAO已经发展到可以涵盖不同的业务和需求,深耕DAO多年的加密人士Coopahtroopa 曾绘制出一张 2021年的概览图。

Dovemetrics的一项报告指出,在该网站所收录的84个投资DAO中,自这些投资DAO成立以来已进行了561项投资。2021 年最活跃的是 CSP DAO、DuckDAO、The LAO 和 Metacartel Ventures。平均而言,一个投资 DAO 完成了 25 笔投资。

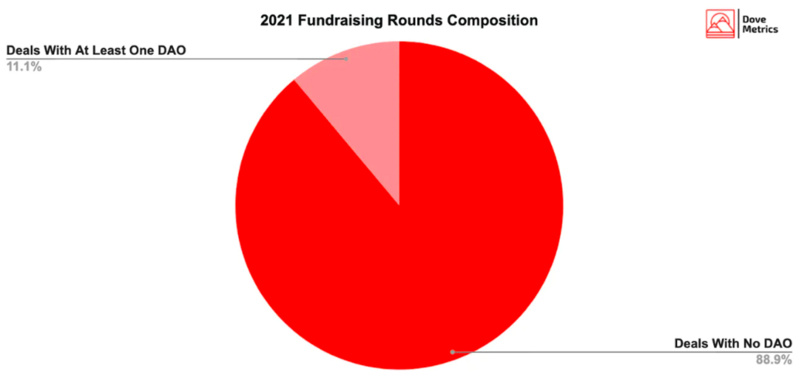

2021 年宣布的 94 次融资活动至少有一个投资DAO的参与,共筹集了 5.84 亿美元。从下面这个比例来看,2021年主要还是大机构在进行投资,投资DAO占的比例仅为11%左右,但是这个占比也表明投资DAO逐渐获得大众的认可和关注。

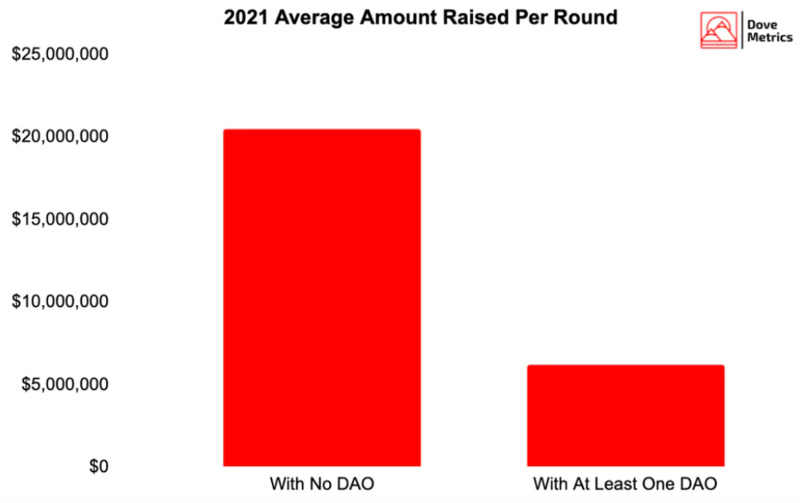

从投资金额上看,2021年传统加密VC(除开投资DAO之外)平均投资金额为2050 万美元,而投资DAO则为620万美元。

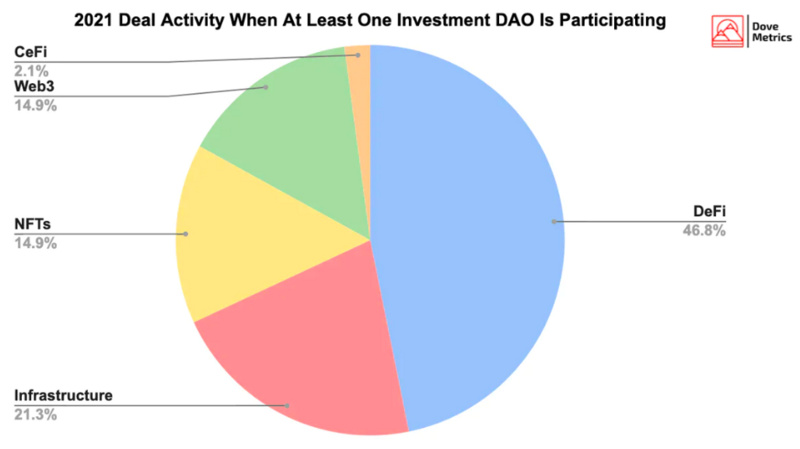

在投资赛道上,DeFi还是投资DAO最喜欢的赛道,除了整个加密市场对DeFi的投资热度,还有很大一部分原因在于一些投资DAO倾向于通过向一些 DeFi 借贷协议和 DEX 提供资金来为其成员提供额外的服务。

投资DAO已经成为社区去投资区块链早期项目的一种方式,但为了规避美国SEC的监管,如今投资DAO通常具有以智能合约形式管理 DAO 运营的链上组件和为其成员提供一些法律责任保护的链下组件,即 DAO 的法律结构。

三、目前市场几个具备代表性的投资 DAO

市面上的投资DAO多达几十个,本文选取几个极具代表性的作为例子来一探如今投资DAO的发展状况。

1、MetaCartel Ventures DAO

MetaCartel Ventures由 Gabriel Shapiro、Peter Pan 和 Ameen Soleimani 于 2019 年成立。Metacartel 由一大群原生加密创始人、建设者、工程师、KOL和投资者组成,并提供开源工具和应用程序来帮助帮助 DAO 生态系统的发展。MetaCartel Ventures 目前不对新成员开放。

它已成为该领域最受欢迎和权威的投资 DAO 之一,致力于投资早期的去中心化应用程序,他们总共投资了 40 多个 dApp,最近还投资了Float Capital、Ceramic和KnownOrigin等。

该DAO基于 Moloch v2智能合约标准,成为该DAO的成员必须是 MetaCartel Ventures 认可的投资者或员工, 而法律部分将由成员管理的特拉华州有限责任公司组成,该公司主要受《Grimoire》(“有限责任公司协议”)和特拉华州有限责任法规的公司法约束。

2、The LAO

The LAO 是由 OpenLaw 2019年启动的第一个以营利为目的的投资DAO,由以太坊爱好者和认可加密货币的投资者组成,该DAO没有比较明确的投资方向和赛道。特别一提的是,OpenLaw 可利用工具创建有约束力的法律协议,并将它们与一个或多个智能合约 (包括创建和管理 token 的智能合约) 的执行绑定在一起。通过这种方式,任何在以太坊上运行的 token 和智能合约都具有法律效力。

The LAO的法律结构为特拉华州有限责任公司,并将 Moloch v2 用于其链上智能合约。LAO 的会员资格将以先到先得的方式提供。为了遵守美国法律,LAO 的会员权益会受到限制,并且仅对认证的合格投资者开放。

3、Flamingo DAO

Flamingo DAO由致力于投资和管理 NFT 资产的 NFT 爱好者 The LAO 成员于 2020 年创立,主导使其成员能够开发和部署以 NFT 为重点的投资策略。据官网的Collection展示,目前Flamingo已购买140个系列的NFT作品,其中包含我们所熟知的蓝筹NFT如Cryptopunk/ BAYC,以及奢侈品牌LV发售的NFT等等,总体涵盖较为广泛。

Flamingo DAO 以 Delaware LLC 的形式组织,使用 OpenLaw 作为其 DAO 管理的服务提供商。DAO 使用 Moloch v2 智能合约,成员必须是美国法律规定的合格投资者。

4、DuckDAO

DuckDAO 于 2020 年 7 月 14 日正式启动,DuckDAO 通过与支持的加密项目建立长期的合作伙伴关系,来推动项目的快速发展。不仅如此,DuckDAO还经常同加密KOL和名人进行互动和合作,通过在前期孵化和扶持优秀的项目获得高收益回报后,进一步同知名Youtube红人 IvanOnTech 和 Boxmining 合作扩大影响力,毕竟他们的粉丝多达40多万。

通过大力的宣传社区和对项目的参与程度(孵化、社交媒体战略贡献以及一般贡献),截止到撰稿日期,据DuckDAO 的官网展示,目前DuckDAO 已有102个Portfolio,其中被孵化项目 Base Protocol 代币 $BASE 取得了超 100 倍的涨幅,$GEEQ 和 $DeFiPie 也取得了 20 多倍的涨幅。

5、Angel DAO

AngelDAO于 2020 年创立,由4人团队运营和管理,相比之下是一个比较轻便的DAO。AngelDAO 部署在 Aragon 和 Gnosis Safe 上。他们投资于各种区块链项目,包括区块链协议、DeFi 应用程序和 DAO,目前已完成21个早期项目的投资。

四、投资 DAO 的优势

DAO是加密社区的一个重大创新,同传统的加密VC投资相比:

- 投资DAO允许更多的人可以参与到早期加密项目的投资过程中

一直以来,大型风投机构或投资者都能够在一个项目早期的种子轮、私募轮等以相对较低的价格买入代币,待项目上线之后,大部分VC会抛售获利,这对项目的长远发展会造成一定的伤害。但投资DAO的存在可以通过提供给社区用户投资早期项目的机会,来冲击传统VC投资的抛压现象,并能获得投资早期项目的利益;

- 投资DAO可以利用群体的智慧做出策略性的投资决策

DAO社区可以聚集来自全球各地不同专业不同背景的人士,分布式办公让他们的投资决策变得更为灵活,多样化的社区成员可以为投资组合带来增值贡献。比如软件工程师成员可以在代码等技术角度提供解读和意见;具备丰富社区运营和营销经验的人员可以帮助孵化的早期项目迅速出圈;具备优秀平面设计的成员可以帮助提供舒适的UI展示界面等等。

- 投资DAO将运营的投资基金搬到了链上,提高了投资决策的透明性

DAO社区必须通过保持沟通和投票来管理投资基金以及决策的制定和执行,而不是由中心化的领导小组决定方向。投资 DAO 通过智能合约的聚合,使用多重签名投票或代币化投票机制来为投资项目提供资金,所有的投资活动都可以在链上进行查看,并且已经诞生出许多DAO工具可以改善治理。

- 同传统的加密VC相比,投资DAO成员的“进出”更为灵活

根据不同DAO的智能合约部署,任何DAO成员都有权利在任意时间点退出DAO,然而传统的加密VC是要求投资者必须在基金中停留一段时间。

五、投资DAO存在的问题

- 法律、税收方面的限制

DAO 的法律和税收对投资DAO成员来说也是一个风险。DAO 是否可以被政府接受为合格的“投资主体”值得灵活变通,不被视为“法人团体”的合伙人是否可以成为财产登记的主体仍然是一个问题;投资取得收益后以什么样的方式提交税收等等。因此,要使 DAO 投资标准化,提高其与现有法律/税收体系的兼容性至关重要。

- 安全问题

目前DAO 的生态系统还不够完善,黑客攻击的可能性是一个较大的风险。最大的众筹项目之一“TheDAO”就因黑客攻击损失了其筹集的 1150 万个ETH的三分之一。如果发生这种情况,投资者保护制度的缺失可能导致个人投资者的巨大损失。

- 投资权限与效率问题

虽然DAO称为去中心化的自治组织,但是由于DAO做出每一项决策都需要进行链上的投票,对于持有大量投资DAO代币的社区人员来说,相对而言可以很容易的决定是否对一个项目进行投资和撤离,这与所谓的去中心化概念有所背离。另外,大机构做出决策也许只需要一群人坐下来开个会,不用将投资决策过程放在链上,相对而言效率挺高;而DAO的决策一般来说需要社区成员的投票表决,社区成员可能彼此之前都不认识,对项目的认知程度很有可能不同,因此决策效率也会参差不齐。

- 投资项目的信用问题

尽管投资DAO可以在一定程度上规避大机构在投资项目上线后的抛压,且相对来说投资金额少于大机构,但总体来说缺乏大机构的背书以及早期项目的不确定性也值得考虑在内。

尽管投资DAO存在这些局限性,但毫无疑问对于普通民众来说是一种可以接触一级投资市场的方式。不过由于缺乏相关的基础设施和模糊不清的法律地位,说 DAO 是一种安全的投资形式还为时过早。尽管相关法律制度尚不完善,不过也不能说 DAO 在现有的法律范围内运作的法律依据为零。美国怀俄明州通过了一项法律,承认 DAO 为有限责任公司(LLC)。因此,一旦准备好安全的 DAO 生态系统和相关法律制度,DAO 可能成为投资的新未来。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum