什么是质押的 ETH (stETH)?

随着以太坊合并的快速临近,以及即将在 Optimism 等第 2 层网络上推出质押ETH (stETH) ,我们的简短指南将介绍最受欢迎的 ETH 流动质押衍生品。请继续阅读以了解更多信息!

stETH 解释

stETH作为Lido中代表质押 ETH 的代币,结合了初始 ETH 存款的价值和质押奖励和惩罚之间的差异。作为 rebasealbe 代币,Staking 奖励会累积(减去 Lido 的 10% 费用),并且您的 stETH 余额会随着时间的推移而增加。

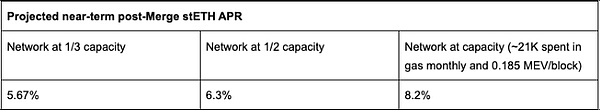

目前持有 stETH 的 APR 约为 4%,但这将在合并后增加,预计回报率从 5.67% 到 8.2% 不等,具体取决于网络容量。

目前,以太坊仍由工作证明矿工保护,在即将到来的 9 月合并期间,将逐步淘汰并用权益证明取代。当向 Proof-of-Stake 的过渡完成后,验证者将取代以太坊共识机制中的矿工,并担任区块提议者的角色,以优先费用和潜在的最大可提取价值奖励的形式获得奖励,这两者都将提升stETH 持有者的估计 APR。

但是,成为验证者存在一定的障碍:

单独质押至少需要 32 ETH,在撰写本文时价值近 60,000 美元,

除了 ETH 的资本支出外,维护验证器并确保其保持在线对于避免削减(如果您离线或未能验证交易,您的部分股份将被烧毁)是必要的。

Lido 和 Rocketpool 等流动质押提供商通过允许任何 ETH 持有者将其 ETH 存入池中并获得流动质押衍生品作为回报,即 Lido 的情况下为 stETH,从而降低了参与共识的门槛。当用户存入 ETH 时,stETH 代币会以相同的比例被铸造出来,这意味着如果您存入 1 个 ETH,您将获得 1 个 stETH 作为回报。由于您始终可以存入 ETH 以获得 stETH,因此流动性抵押衍生品的交易价格不应超过 1 ETH。

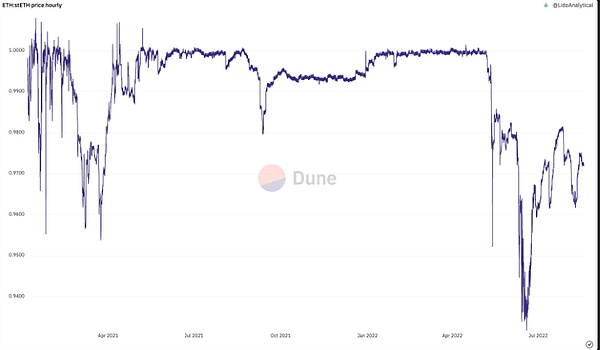

然而,随着时间的推移查看 ETH-stETH 的价格,我们发现流动性 Staking 衍生品的价值有时会偏离 1 ETH,但交易价格仍略低于平价。原因是 stETH 不与 ETH 挂钩,而是根据 stETH 的需求和流动性以市场价格进行交易。

例如,那些需要一些流动性的 stETH 持有者将出售,将价格推低至平价以下,并为套利交易者提供进入并购买 stETH 的机会(如果他们相信合并会成功并且看好 ETH)。随着Terra 和 Celsius的爆发,抛售压力和清算将汇率推至历史低点(低于 0.94 ETH)。尽管 stETH 自那时以来已经恢复,但仍低于平价交易。

然而,目前没有办法利用上述套利交易,直到可以将 stETH 赎回 ETH,这只有在合并后硬分叉中的 Proof-of-Stake 链启用提款后才有可能(估计为合并后大约 6-12 个月)。同样重要的是要注意,一旦启用提款,一次可以取消多少 ETH 是有限制的,用户将不得不在退出队列中等待。

现在您应该对什么是 stETH 有一个很好的了解,我们将列出一些存在的风险:

如果 Lido 验证者在合并后经历了一些惩罚(对离线或提交错误结果的验证者的惩罚机制),那么你的 stETH 余额可能会减少。

Lido 还存在智能合约风险。如果存在严重错误,则可能无法保证 ETH 的一对一赎回。

最后,还有一个小风险是,合并可能无法按时执行或成功执行,在这种情况下,stETH 持有者将不得不等待更长的时间才能获得更高的收益或赎回 ETH。

stETH 的用途是什么?

除了赚取 Staking 收益外,stETH 还可以像 DeFi 生态系统中的 ETH 一样使用。由于其可组合性,stETH(或在某些情况下包装的 stETH)可用于流行的 DeFi 应用程序,例如:

Aave:作为贷款的抵押品,

曲线:作为流动性提供者,

或在Yearn中赚取额外收益。

其他应用程序可以在 Lido 的网站上找到。

在打包 stETH 时,余额保持固定以兼容某些 DeFi 协议,例如 Uniswap。为了计算累积的奖励,使用了底层共享系统,这样当您打开代币时,您的 stETH 余额将比以前更高。

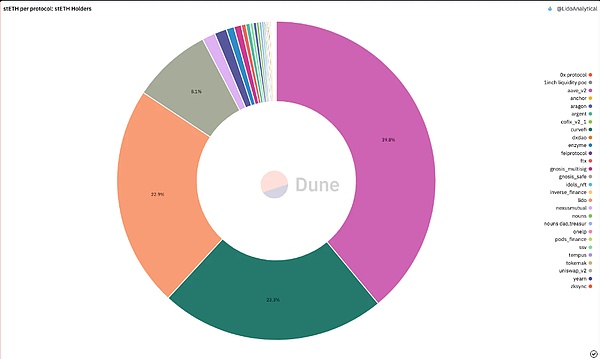

如下饼图所示,最流行的使用 stETH 的方式是在 Aave 的借贷市场提供代币或为 Curve 上的 ETH/stETH 池提供流动性。由于理论上 1 stETH = 1 ETH,因此向 Curve 池提供流动性的无常损失风险要低得多。参与该池的流动性提供者 (LP) 将收到 steCRV LP 代币,该代币代表流动性池的一部分,然后可以存入Yearn 的 stETH 保险库以获得额外收益。

除了上面介绍的用例,DeFi 产品还可以构建在 stETH 之上。一个值得注意的例子是 IndexCoop 的icETH(利息复合 ETH 的缩写)。作为提高 Staking 收益的代币化策略,icETH 将 stETH 的 Staking 率乘以 2.5 倍。要购买 icETH。

Lido 的流动质押衍生品目前存在于 Aztec 和 zkSync 等第 2 层,作为包装的 stETH (wstETH),但很快将在 Arbitrum 和 Optimism 上可用,从而解锁更多潜在用例。鉴于 stETH 的价格与 ETH 的价格密切相关,一旦 Optimism 的流动性充足,我们可能会在未来看到 stETH 作为新的抵押品类型添加到 Perp v2上!