对现实世界资产的代币化和数字证券化:如何进一步提升金融效率?

撰写:Chí Phan

证券化带来了股权和固定收益资产的中心化。在 2022 年的加密货币熊市中,现实世界资产代币化成为一个热门话题, 这种方法有望利用公共区块链技术来释放另类资产资本市场份额的增长 。

公共区块链和证券代币化可以成为实现更深入的流动性和降低交易成本的下一个技术步骤,从而提高资本效率,并在全球范围内接纳新的投资者群体。

证券化的诞生和成功

现代的股权和债务概念,指的是对公司现金流或现金支付的要求,可以追溯到 17 和 18 世纪现代公司的发展。在证券被发明之前,存在两种有效的商业融资方式:

-

向熟人借钱(债务)。

-

与熟人建立业务合作伙伴或投资者关系(股权)。

然而,这些非正式和不规范的做法给投资者和企业带来了重大的社会和地理准入障碍。然后,证券化的机制和基础设施开始发挥作用,将资本市场的效率提高到一个新的水平。

证券--无论是股权还是债务工具--集中资产并将其打包成可拥有的产品。证券通常是标准化的,在高度规范的二级市场内提供,以提高流动性和降低交易成本。

随着时间的推移,标准化证券已经成为现代金融体系的重要组成部分,占据了 80%以上的资本市场,大大超过了房地产、私募股权和商品等替代资产类别。

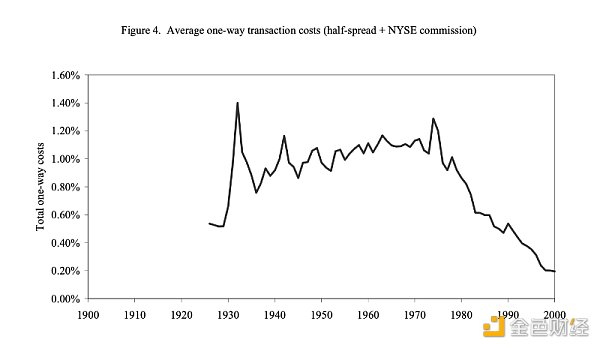

标准化证券和交易基础设施的技术进步为股票和固定收入市场的成功做出了巨大贡献。然而,如果技术创新能够(1)大大增加其 流动性 或(2)减少买卖的 交易成本 ,则其他资产类别可以效仿并扩大其资本市场份额。

流动性

根据定义,流动性是指在不影响其市场价格的情况下转换资产的效率或难易程度。

能够影响资产类别流动性的因素:透明度、投资者信心、可访问性和基础设施。我们将把这些因素与区块链技术带来的具体潜在好处联系起来。

-

透明度和投资者的信心

透明度往往会给投资者带来更多的信心,导致更多人将他们的储蓄和财富投入透明的资产类别。此外,高水平投资者的信心也有助于通过减少波动性来稳定资本市场。美国股票和固定收益市场相对于其他地区市场的受欢迎程度不足为奇,因为监管机构已经成功地制定了框架和要求,以提高市场相对于其他外国资本市场的完整性和透明度。

作为公共区块链的技术核心公共账本为市场带来了更加透明的机会。所有的交易和智能合约结算都可以显示在公共账本上,必要时可以进行近乎实时的审计。

-

可访问性——参与的障碍

现代经纪商已经加强了资产类别的可分割性。诸如 Robinhood 这样的经纪商现在允许小投资者购买小数单位的股票。这一特点有助于减少或消除小型投资者的进入障碍。

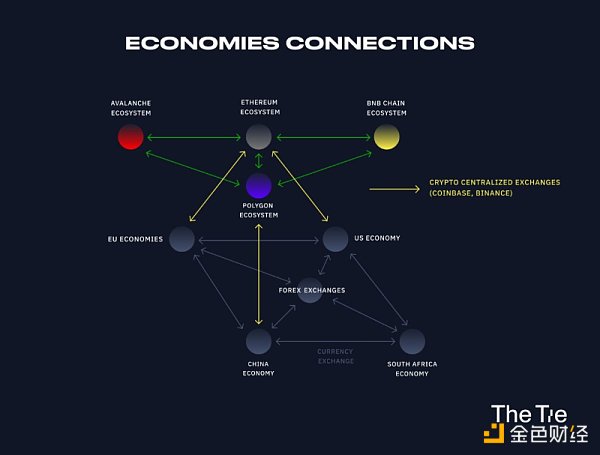

然而,国际法律的合规在不同的资本市场之间造成了障碍,人为地限制外国资本流入不同的资产类别,从而降低市场效率。因此,公共区块链的无边界优点为新的资产类别提供了与发达的资产类别(如美国股票和固定收益工具)竞争的优势。

-

基础设施

交易基础设施对流动性的两个组成部分有影响:交易量(总交易量被市场技术所能处理的上限)和交易成本。基础设施包括支持系统的基础技术和相关法律程序的效率。

不同的市场系统为每个资产类别的交易提供便利,每个系统都有不同的监管限制。大多数经济活动,包括交易,都发生在自动化清算所(ACH)系统之上。清算所作为中间人,通过保证卖方向买方交付证券和买方向卖方支付约定的价格来减轻交易方的风险。在这里,清算所起到的作用是帮助维护证券交易所的完整性和稳定性。

底层 ACH 系统仅限于在 1-3 个工作日后结算交易,并且需要日常的维护来运作。而公共区块链技术可以在几分钟内执行这一过程,使用智能合约来保证商定的条款,并透明和实时地执行匹配的订单。区块链基础设施有可能提供消除促进交易所需的人力资本的能力,同时实现一个监管较少但更透明的过程。

交易成本

虽然还有进一步改进的余地,但我们目前的系统已经大大降低了证券交易的交易成本。

从根本上说,交换资产的交易成本是由基础设施的摩擦所造成的,如运营费用和中间商的佣金,这些摩擦有时是由复杂的法规和法律要求造成的。促进交易越具有挑战性,交换这些资产类别的交易成本就越高。

降低交易成本也会增加投资者的投资回报率,创造跨资产类别的流动性提供激励。 去中心化证券是正确的方法吗?

代币化

减少对中间商的依赖,为资本市场创造了更加精简和成本优化的交易流程。

虽然有不同的技术方法,但使用公共区块链进行证券化具有一系列独特的优势和挑战。

代币化资产可以进行全球化支付

虽然公共区块链仍在为其基础设施寻找最佳的扩展解决方案,但每笔交易的结算时间和成本已经低于 ACH,并且远低于国际转账的高额费用。

公共区块链的点对点系统支持在几分钟,甚至几秒钟内完成结算。在公共区块链上进行交易的成本从几美元(以太坊)到不到几分钱(Avalanche、Polygon、BNB Chain 或其他 Ethereum Layer2s)不等。因此,对现实世界资产进行代币化和数字证券化可能会显着改善大宗商品、房地产、私募股权和对冲基金等资产类别的资本准入。

增加流动性可以对交易成本产生积极的影响,因为它可以减少买卖价差 。较低的交易成本也转化为投资者较高的投资回报率,因此创造了跨资产类别的流动性提供激励。这也为公司和企业获得更多样化的资金打开了一扇新大门。

为 DeFi 带来一组新的底层数字资产

现实世界的资产在复杂的法律体系框架内受到中心化当局的保护。因此, 来自中心化发行人的代币化证券可以同时利用(1)传统的法律保护和(2)公共区块链的技术进步和基础设施,在公共区块链上创造一套新的数字资产 ,这些资产与强大的有价值的基础现实世界资产挂钩。

代币化证券的早期采用者

KKR 是世界上最富盛名的私人投资基金之一--只有机构投资者和私人市场内的认可投资者才能进入。

然而,Securitize Investment Arm 最近在公共区块链 Avalanche 上推出了 KKR 医疗保健战略增长基金 II 的代币化敞口。因此,Securitize 的用户现在可以完全在链上获得 KKR 的医疗保健战略增长基金 II(HCSG II)的投资组合敞口。这反映了 Securitize 团队的努力,即让个人投资者更容易获得机构私募市场战略,并探索在公共区块链上代币化另类资产的好处。

虽然以太坊的 DeFi 基础设施更发达,流动性更强,但以太坊主网(第 1 层)的交易费用仍然明显高于其他替代方案 。这些费用,以及对可定制的虚拟机的子网支持和对每个虚拟机的定制法规的支持,促使 Securitize 团队选择 Avalanche 而不是 Ethereum。

总结

尽管公共区块链基础设施仍处于起步阶段,但它们正显示出以下两方面的潜力:

(1)大幅提高资产类别的流动性;

(2)降低另类资产交易成本,同时允许更多投资者在全球范围内参与。

然而,不断发展的数字资产合规和监管要求可能会挑战不同资产类别的代币化进程,以帮助它们与股票和固定收益市场的成功竞争。

像 Securitize Capital(Securitize 的投资部门)这样的早期采用者,在 Avalanche 上对 KKR 的 HCSG II 进行了代币化投资,展示了对利用全球区块链技术提高金融市场效率的巨大兴趣。

区块链技术的有效使用有望降低交易成本、增强流动性并提高透明度,从而通过快速的点对点支付铁路更简化法律合规。如果这些组成部分能够结合在一起,我们可以期待在未来几年看到区块链技术对资本市场结构的影响,尤其是在全球当局和监管机构的支持下。

Trader Earns $3 Million in Hours after Buying $1.75 Million in NXPC

The trader holds an unrealized profit of $3 million after strategically investing in the newly launc...

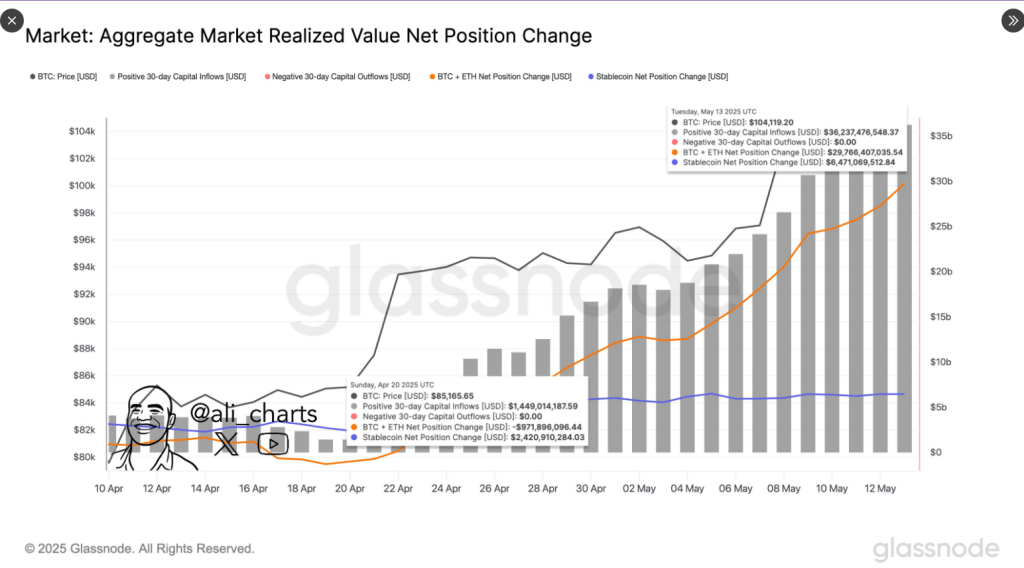

Analysis: Crypto Heats Up As $35 Billion Enters Market In Under A Month

A surprise wave of cash crashed into the crypto world, jolting prices and waking up sidelined invest...

BNB Hits $611, Solana Looks to $190, While Unstaked Presale Growth Continues! Enters Stage 12 with Another Price Surge

Discover how Solana holds $170, Binance Coin climbs past $611, and $UNSD raises $2M in 48 hours with...