本文展望了加密貨幣市場在 2025 年可能出現的變革性增長。隨著機構採用率的提高和各個領域的應用案例不斷擴大,加密貨幣資產正在逐步成熟。此外,監管環境的改善、穩定幣和支付的發展,以及傳統資產的代幣化等趨勢都將推動加密貨幣市場在 2025 年更進一步。本文源自 Coinbase 所著文章,由 PANews 整理、編譯。

(前情提要: 機構看好 2025 年 RWA 繼續爆發,盤點值得重點關注的四個專案 )

(背景補充: 聯準會傳聲筒:Fed超低利率時代結束,川普掌握2025降息關鍵 )

本文目錄

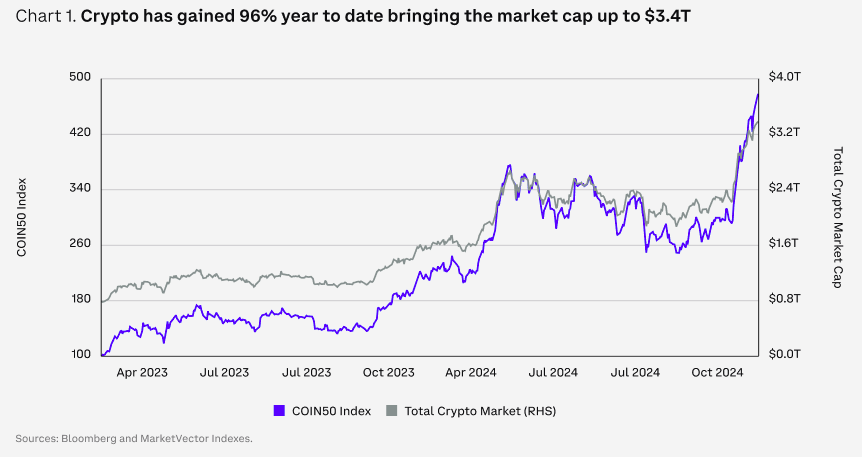

展 望 2025 年,加密市場將迎來變革性增長。隨著機構採用率的提高和各個領域的用例不斷擴大,資產類別的成熟度繼續獲得動力。就在過去的一年裡,現貨 ETF 在美國獲得批准,金融產品的代幣化大幅增加,穩定幣大幅增長,並進一步融入全球支付框架。

實現這一目標並非易事。雖然人們很容易將這些成功視為多年努力的成果,但越來越多的人認為,這實際上只是遠大征程的開始。

考慮到僅在一年前,這一資產類別還在因加息、監管打擊和不確定的前進道路而步履蹣跚,加密貨幣的進步更加令人印象深刻。儘管面臨所有這些挑戰,但加密貨幣已成為一種穩固的另類資產,證明了加密貨幣的韌性。

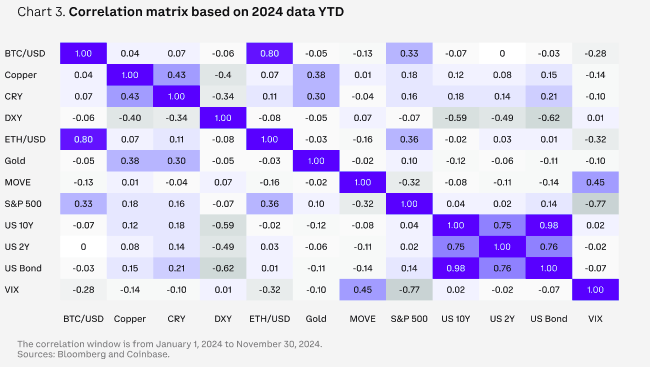

然而,從市場的角度來看,2024 年的上升趨勢確實與以往牛市週期有一些明顯的不同。其中一些是表面的:「Web3」 被更合適的 「onchain」 所取代。還有一些影響更為深遠:對基本面的需求已開始取代敘事驅動型投資策略的影響力,部分原因在於機構參與程度的提高。

此外,不僅比特幣的主導地位激增,而且 DeFi 的創新也推動了區塊鏈的邊界 —— 讓新金融生態系統的基礎觸手可及。世界各地的中央銀行和主要金融機構正在討論加密技術如何使資產發行、交易和記錄儲存等更高效。

展望未來,當前的加密領域呈現出許多有希望的發展。在顛覆的最前端,我們關注的是去中心化的點對點交易所、去中心化的預測市場以及配備加密錢包的人工智慧(AI)代理。在機構方面,穩定幣和支付(將加密和法定銀行解決方案更緊密地結合在一起)、低抵押鏈上借貸(由鏈上信用評分促進)和合規鏈上資本形成方面的巨大潛力。

儘管加密貨幣的認知度很高,但由於其新穎的技術結構,這項技術對許多人來說仍然很模糊。但技術創新也有望改變這一現狀,因為越來越多的專案專注於通過抽象區塊鏈複雜性和增強智慧合約功能來改善使用者體驗。在這方面取得成功可能會擴大加密貨幣對新使用者的可訪問性。

與此同時,美國在 2024 年就已奠定了更加清晰的監管基礎,遠早於 11 月的大選。這為 2025 年取得更大進步奠定了基礎,有可能鞏固數位資產在主流金融中的地位。

隨著監管和技術格局的發展,預計加密生態系統將出現大幅增長,因為更廣泛的採用將推動該行業更接近實現其全部潛力。2025 年將是關鍵的一年,其突破和進步很可能有助於塑造未來幾十年加密行業的長期發展軌跡。

主題一:2025 年宏觀路線圖

美國聯準會想要什麼,美國聯準會需要什麼

川普在 2024 年美國總統大選中獲勝是 24 年 Q4 最重要的加密市場催化劑,推動比特幣上漲 4-5 個標準差(與三個月平均值相比)。但展望未來,短期財政政策的反應不會像貨幣政策的長期方向那樣有意義,尤其是即將迎來美國聯準會的關鍵時刻。

然而,將兩者分開可能並不那麼容易。預計美國聯準會將在 2025 年繼續放鬆貨幣政策,但步伐可能取決於下一套財政政策的擴張性。這是因為減稅和關稅可能會推高通膨,雖然整體 CPI 同比已降至 2.7%,但核心 CPI 仍徘徊在 3.3% 附近,高於美國聯準會的目標。

不管怎樣,美國聯準會希望從目前的水平上抑制通膨,這意味著價格需要上漲,但從現在開始要慢下來,以幫助實現其另一項使命 —— 充分就業。另一方面,家庭在經歷了過去兩年物價上漲的痛苦後,一直要求物價下降。然而,儘管價格下跌在政治上可能是權宜之計,但它們卻有可能陷入惡性迴圈,最終導致經濟衰退。

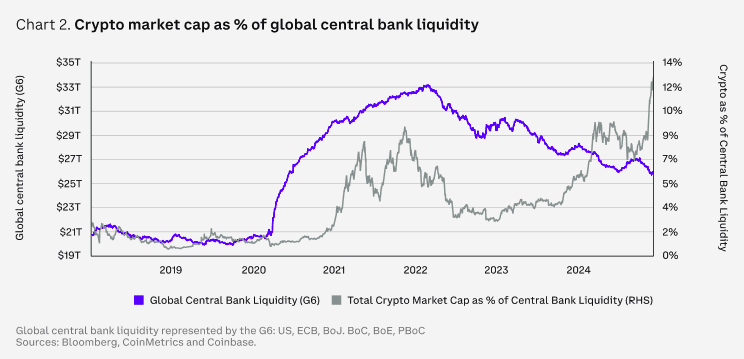

儘管如此,得益於長期利率下降和美國例外論 2.0,軟著陸似乎是目前的基本情況。在這一點上,美國聯準會的降息只是一種形式,因為信貸條件已經寬鬆,這是未來 1-2 個季度加密貨幣表現的支撐背景。與此同時,隨著更多的美元在經濟中流通,下屆政府預計的赤字支出(如果實現)應該轉化為更大的風險承擔(加密貨幣購買)。

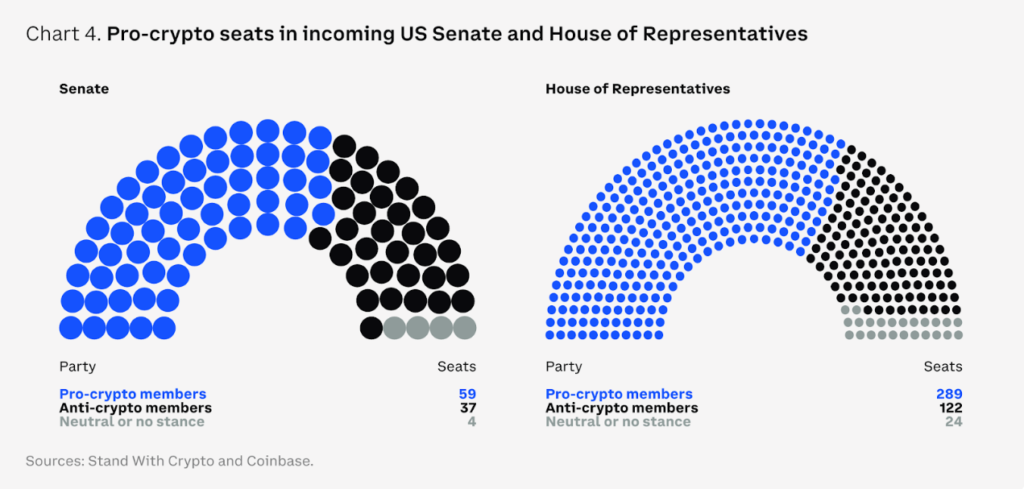

有史以來最支援加密貨幣的美國國會

在與監管模糊性鬥爭多年後,美國下屆立法會議可能會提升加密行業監管清晰度。這次選舉向華盛頓發出了一個強烈的資訊,即公眾對當前的金融體系不滿,希望變革。從市場的角度來看,眾議院和參議院兩黨都支援加密貨幣,這意味著美國的監管可能會在 2025 年從 「逆風」 轉向 「順風」。

討論的一個新內容是建立戰略比特幣儲備的可能性。在比特幣納什維爾會議之後,參議員 Cynthia Lummis (WY)不僅在 2024 年 7 月提出了比特幣法案,而且提出了賓夕法尼亞州比特幣戰略儲備法案。如果獲得通過,後者將允許州財政部長將至多 10% 的普通基金投資於比特幣或其他基於加密的工具。

密歇根州和威斯康星州已經在其養老基金中持有加密貨幣或加密貨幣 ETF,佛羅里達州也緊隨其後。但是建立戰略比特幣儲備可能會面臨一些挑戰,比如美國聯準會資產負債表上所能持有的比特幣數量受到法律限制。

與此同時,美國並不是唯一準備在監管方面取得進展的司法管轄區。全球加密需求的增長也在改變國際上監管的競爭格局。歐盟的加密資產監管市場(或 MiCA)正在分階段實施,為該行業提供了一個明確的框架。許多 G20 國家和英國、阿聯酋、香港、新加坡等主要金融中心也在積極制定適應數位資產的規則,為創新和增長創造更有利的環境。

加密 ETF 2.0

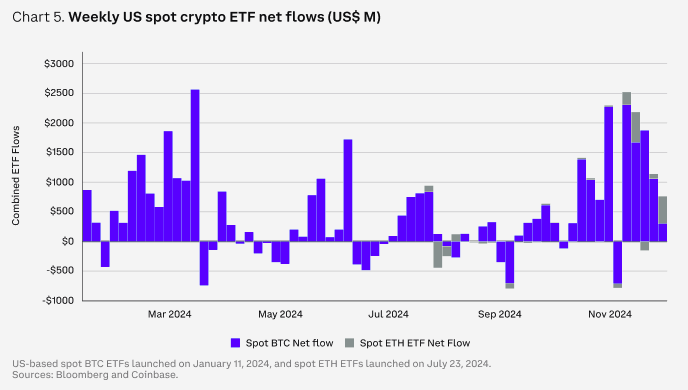

美國批准現貨比特幣和以太坊交易所交易產品和基金(ETP 和 ETF)是加密經濟的分水嶺,自成立以來(約 11 個月)淨流入 307 億美元。這遠遠超過了 SPDR Gold Shares ETF (GLD)在 2004 年 10 月推出後第一年吸引的 48 億美元(經通膨調整後)。據彭博社報導,這使得這些工具 「在過去 30 年推出的約 5500 只新 ETF 中,排名前 0.1%。」

ETF 通過建立新的需求錨點,重塑了 BTC 和 ETH 的市場動態,推動比特幣的主導地位從年初的 52% 上升到 2024 年 11 月的 62%。根據最新的 13-F 檔案,現在幾乎所有型別的機構都是這些產品的持有者,包括捐贈基金、養老基金、對衝基金、投資顧問和家族理財室。與此同時,在這些產品上引入美國監管的期權(2024 年 11 月)可能會加強風險管理,並提高這些資產的成本效益。

展望未來,該行業的重點是發行人可能會擴大交易所交易產品的範圍,包括 XRP、SOL、LTC 和 HBAR 等其他代幣,儘管潛在的批准可能只會在短期內對有限的資產群體產生積極影響。

但更值得關注的是,如果美國 SEC 允許質押 ETF 或取消對現金而非實物建立和贖回 ETF 股份的授權,會發生什麼。後一項授權在授權參與者(AP)收到買入或賣出訂單與發行人可以建立或贖回相應股份之間引入了結算延遲。這種延遲反過來又造成了螢幕上的 ETF 股價與實際淨資產價值(NAV)之間的錯位。

引入實物建立和贖回不僅可以改善股價與資產淨值之間的價格一致性,還可以幫助縮小 ETF 股份的價差。也就是說,參與者(AP)不需要將現金報價高於比特幣的交易價格,從而降低成本並提高效率。目前以現金為基礎的模式還帶來了與持續買賣 BTC 和 ETH 有關的其他影響,例如價格波動加劇和觸發應稅結果,而這些影響不適用於實物交易。

穩定幣,加密貨幣的 「殺手級應用」

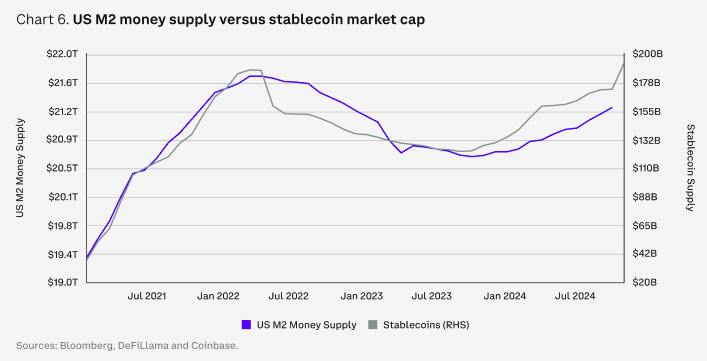

2024 年,穩定幣實現了大幅增長,總市值增長了 48%,達到 1930 億美元(截至 12 月 1 日)。一些市場分析師認為,根據目前的軌跡,該行業在未來五年內可以增長到近 3 兆美元。雖然可能看起來很高,但考慮到這一估值與當今整個加密貨幣的規模相媲美,這一估值僅佔美國 M2 總供應量 21 兆美元的 14% 左右。

加密貨幣的下一波真正採用可能來自穩定幣和支付,這可以解釋過去 18 個月對該領域的興趣激增。與傳統方法相比,它們能夠促進更快、更便宜的交易,使得越來越多的支付公司希望擴大其穩定幣基礎設施,從而提高了數位支付和匯款的利用率。

事實上,可能很快就會看到穩定幣的主要用例不僅僅是交易,而是全球資本流動和商業。然而,除了更廣泛的金融應用之外,穩定幣解決美國債務負擔問題的能力也引起了政治上的興趣。

截至 2024 年 11 月 30 日,穩定幣市場已完成近 27.1 兆美元的交易,幾乎是 2023 年同期 11 個月 9.3 兆美元的三倍。其中包括大量的點對點(P2P)轉帳和跨境企業對企業(B2B)支付。企業和個人越來越多地利用 USDC 這樣的穩定幣來滿足監管要求,並與 Visa 和 Stripe 等支付平臺進行廣泛整合。Stripe 在 2024 年 10 月以 11 億美元收購了穩定幣基礎設施公司 Bridge,這是迄今為止加密行業最大的一筆交易。

代幣化革命

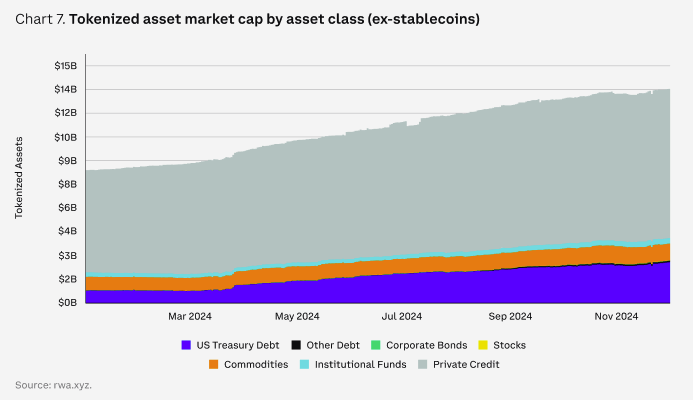

根據 rwa.xyz 資料,代幣化在 2024 年繼續取得重大進展,代幣化現實世界資產(RWA)從 2023 年底的 84 億美元增長到 2024 年 12 月 1 日的 135 億美元(不包括穩定幣),增長超過 60%。多位分析師的預測表明,未來五年內,該行業至少可以增長到 2 兆美元,最多可以增長到 30 兆美元 —— 可能增長近 50 倍。資產管理公司和貝萊德和富蘭克林鄧普頓等傳統金融機構越來越多地接受在許可區塊鏈和公共區塊鏈上對政府證券和其他傳統資產進行代幣化,從而實現近乎即時的跨境結算和 24/7 全天候交易。

機構正嘗試使用此類代幣化資產作為其他金融交易(例如涉及衍生品的交易)的抵押品,可以簡化操作(例如追加保證金)並降低風險。此外,RWA 趨勢正在擴展套件到美國國債和貨幣市場基金等資產之外,在私人信貸、大宗商品、公司債券、房地產和保險領域也獲得了吸引力。最終,代幣化可以通過將其引入鏈上來簡化整個投資組合的構建和投資流程,儘管這可能還需要幾年時間。

當然,這些努力面臨著一系列獨特的挑戰,包括跨多個鏈的流動性分散和持續的監管障礙 —— 儘管在這兩個方面都取得了顯著進展。預計代幣化將是一個漸進和持續的過程;然而,對其優勢的認可是明確的。這一時期是進行實驗的最佳時機,確保企業始終走在技術進步的前端。

DeFi 復興

DeFi 已死。DeFi 萬歲。DeFi 在上輪週期中遭受了重大打擊,因為一些應用程式利用代幣激勵來引導流動性,提供了不可持續的收益。然而一個更具可持續性的金融體系已經出現,它結合了現實世界的用例和透明的治理結構。

美國監管格局的轉變可能會重振 DeFi 的前景。這可能包括建立一個管理穩定幣的框架,以及傳統機構投資者參與 DeFi 的途徑,特別是看到鏈下和鏈上資本市場之間的協同效應日益增強的情況下。事實上,DEX 目前約佔 CEX 交易量的 14%,高於 2023 年 1 月的 8%。面對更友好的監管環境,甚至去中心化應用程式(dApps)與代幣持有者分享協議收入的可能性也越來越大。

此外,加密貨幣在顛覆金融服務方面的作用也得到了關鍵人物的認可。2024 年 10 月,美國聯準會理事 Christoper Waller 討論了關於 DeFi 如何在很大程度上補充集中式金融(CeFi),認為分散式帳本技術(DLT)可以使 CeFi 的記錄儲存更快、更高效,而智慧合約可以提高 CeFi 的能力。

他還認為,穩定幣可能對支付有利,並可作為交易平臺上的 「安全資產」,儘管它們需要準備金來減輕擠兌和非法融資等風險。所有這些都表明,DeFi 可能很快就會擴展套件到加密使用者群之外,並開始更多地參與傳統金融(TradFi)。

主題二:顛覆正規化

Telegram 交易機器人:加密貨幣的隱藏利潤中心

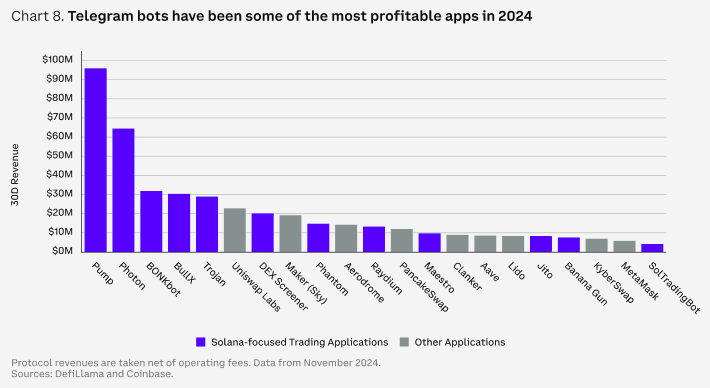

在穩定幣和原生 L1 交易費用之後,Telegram 交易機器人在 2024 年成為最賺錢的領域,在協議淨收入方面甚至超過了 Aave 和 MakerDAO(現在的 Sky)等主要的 DeFi 協議。這在很大程度上是交易和 memecoin 活動增加的結果。事實上,meme 代幣在 2024 年一直是表現最好的加密賽道(以總市值增長來衡量),meme 代幣的交易活動(在 Solana DEXs)在整個 24 年第四季度都在飆升。

Telegram bots 是一個基於聊天的介面,用於交易這些代幣。託管錢包直接在聊天視窗中建立,然後可以通過按鈕和文字命令進行注資和管理。截至 2024 年 12 月 1 日,bot 使用者主要關注 Solana 代幣(87%),其次是以太坊(8%),然後是 Base(4%)。

與大多數交易介面一樣,Telegram 機器人從每筆交易中賺取一定比例的費用,最高可達交易金額的 1%。然而,由於他們交易的標的資產的波動性,使用者可能不會被高額費用所阻。

截至 12 月 1 日,收入最高的機器人 Photon 累計年初至今收費達到 2.1 億美元,接近 Solana 最大的 memecoin 發射器 Pump 的 2.27 億美元。其他主要機器人,如 Trojan 和 BONKbot,也分別獲得了 1.05 億美元和 9900 萬美元的可觀利潤。相比之下,扣除費用後,Aave 在 2024 年全年的協議收入為 7400 萬美元。

這些應用程式的吸引力源於其在 DEX 交易中的易用性,特別是對於尚未在交易所上市的代幣。許多機器人還提供了額外的功能,比如在啟動時 「狙擊」 代幣,以及整合的價格警報。Telegram 的交易體驗對使用者來說相當有吸引力,近 50% 的 Trojan 使用者留存四天或更長時間(只有 29% 的使用者在使用一天後停止使用),每位使用者帶來了 188 美元的高平均收入。雖然 Telegram 交易機器人之間日益激烈的競爭可能最終會降低交易費用,但到 2025 年,Telegram 機器人(以及下面討論的其他核心介面)仍將是主要的利潤中心。

預測市場:押注

預測市場可能是 2024 年美國大選的最大贏家之一,因為 Polymarket 等平臺的表現超過了民調資料,這些資料預測的競選結果比最終結果更加接近。這是更廣泛的加密技術的勝利,因為使用區塊鏈的預測市場顯示出比傳統民調資料顯著的優勢,並展示了該技術潛在的差異化用例。預測市場不僅展示了加密技術提供的透明度、速度和全球訪問,而且其區塊鏈基礎還允許去中心化的解決爭議和基於結果的自動支付結算。

雖然許多人認為這些 dapp 的相關性可能會在大選後消退,但它們的用途已經擴展套件到體育和娛樂等其他領域。在金融領域,與通膨和非農就業資料等經濟資料釋出的傳統調查相比,它們已被證明是更準確的情緒指標,後者可能在大選後繼續發揮作用和相關性。

Games

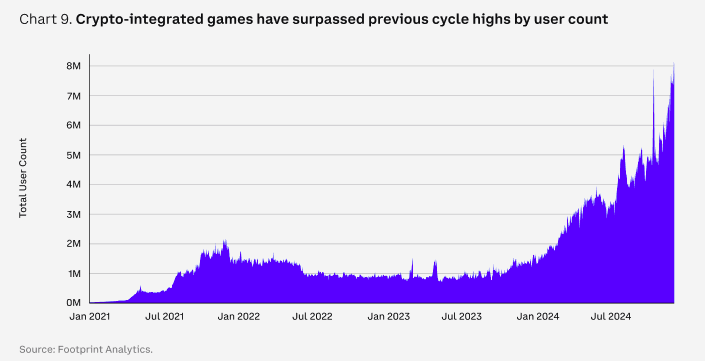

由於鏈上資產和市場可能帶來變革性影響,遊戲長期以來一直是加密領域的核心主題。然而,到目前為止,為加密遊戲吸引忠實的使用者群(這是大多數傳統成功遊戲的標誌)一直是一項挑戰,因為許多加密遊戲使用者的動機是利潤驅動的,他們可能不是為了娛樂而玩遊戲。此外,許多加密遊戲基於網頁瀏覽器,往往將受眾限制為加密貨幣愛好者,而不是廣大遊戲玩家。

然而,與上一週期相比,整合了加密貨幣的遊戲已經有了很大的進步。這一趨勢的核心是從早期的加密朋克精神 「完全在鏈上擁有你的遊戲」 轉向有選擇地將資產放在鏈上,從而在不影響遊戲玩法本身的情況下解鎖新功能。事實上,許多傑出的遊戲開發者現在更多地將區塊鏈技術視為一種便利工具,而不是行銷工具。

第一人稱射擊和大逃殺遊戲《Off the Grid》便是這一趨勢的典範。在發行時,遊戲的核心區塊鏈元件(Avalanche 子網)仍然在測試網中,儘管它已經成為 Epic Games 上排名第一的免費遊戲。它的核心吸引力在於其獨特的遊戲機制,而不是其區塊鏈代幣或道具交易市場。至關重要的是,這款遊戲還為加密整合遊戲擴大其分銷渠道以獲得更廣泛的市場吸引力鋪平了道路,並可在 Xbox, Playstation 和 PC 上使用(通過 Epic games 商店)。

移動裝置也是加密遊戲的重要發行渠道,包括原生應用和嵌入式應用(如 Telegram 迷你遊戲)。許多手機遊戲也會選擇性地整合區塊鏈元件,大多數活動實際上都執行在中心化伺服器上。一般來說,這些遊戲無需設定任何外部錢包即可玩,減少了入門阻力,讓那些不熟悉加密的人也能玩這些遊戲。

加密和傳統遊戲之間的界限可能會繼續變得模糊。即將推出的主流 「加密遊戲」 可能會與加密技術相結合,而不是專注於加密技術,強調完善的遊戲玩法和分銷,而不是遊戲賺取機制。也就是說,雖然這可能導致加密貨幣作為一種技術被更廣泛地採用,但不太清楚這將如何直接轉化為對流動代幣的需求。遊戲內的貨幣很可能會在不同的遊戲中保持隔離。

去中心化現實世界

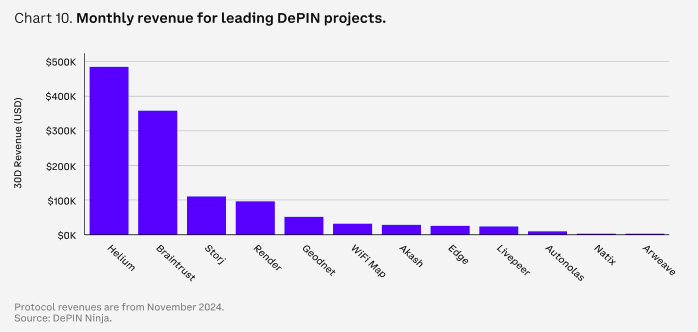

去中心化的物理基礎設施網路(DePIN)可以通過引導資源網路的建立來潛在地改變 「現實世界」 的分配問題。也就是說,DePIN 理論上可以克服通常與這類專案相關的初始規模經濟。DePIN 專案的範圍從計算能力到蜂窩塔再到能源,並正在創造一種更具彈性和成本效益的方式來整合這些資源。

最典型的例子是 Helium,其將代幣分發給提供本地蜂窩熱點的個人。通過向熱點提供商發行代幣,Helium 能夠在美國、歐洲和亞洲的大城市地區啟動覆蓋地圖,而無需建造和分發蜂窩塔的開銷,也無需花費大量的前期資金。相反,早期採用者的動機是通過代幣獲得網路本身的早期曝光和權益。

這些網路的長期收入和可持續性應該根據具體情況進行評估。DePIN 不是資源配置的萬能藥,因為行業痛點可能有很大差異。例如,追求去中心化策略可能不適用於某個行業,或者它可能只解決該行業中的一小部分問題。這個領域可能在網路採用、代幣效用和產生的收入之間存在廣泛的差異 —— 所有這些都可能與他們所針對的底層行業有關,而不是他們使用的底層技術網路。

人工智慧,真實價值

人工智慧(AI)一直是傳統和加密市場投資者關注的重點。然而,人工智慧對加密貨幣的影響是多方面的,其敘事經常發生變化。在早期階段,區塊鏈技術旨在解決人工智慧生成內容和使用者的資料來源問題(即追蹤資料的真實性)。

人工智慧驅動的意圖驅動架構也被認為是對加密使用者體驗的潛在改進。後來,重點轉向了人工智慧模型的去中心化訓練和計算網路,以及加密驅動的資料生成和收集。最近,人們的注意力集中在能夠控制加密錢包並通過社交媒體進行交流的自主人工智慧代理上。

人工智慧對加密貨幣的全面影響尚不清楚,這一點從各種敘事的快速迴圈中可見一斑。然而,這種不確定性不會削弱人工智慧可能給加密貨幣帶來的潛在變革,因為人工智慧技術不斷取得新的突破。非技術使用者也越來越容易使用人工智慧應用程式,這將進一步加速創造性用例的發展。

最大的問題是確定這些轉變如何體現為代幣與公司股權的持久價值累積。例如,許多人工智慧代理在傳統技術上執行,短期 「價值累積」(即市場關注)流向 memecoin,而不是任何底層基礎設施。雖然與基礎設施層相關的代幣也出現了價格上漲,但它們的使用增長通常落後於同期的價格上漲。相對於網路指標而言,價格的上漲速度反應出投資者對如何在加密貨幣中捕捉人工智慧增長缺乏強烈的共識。

主題三:區塊鏈元遊戲

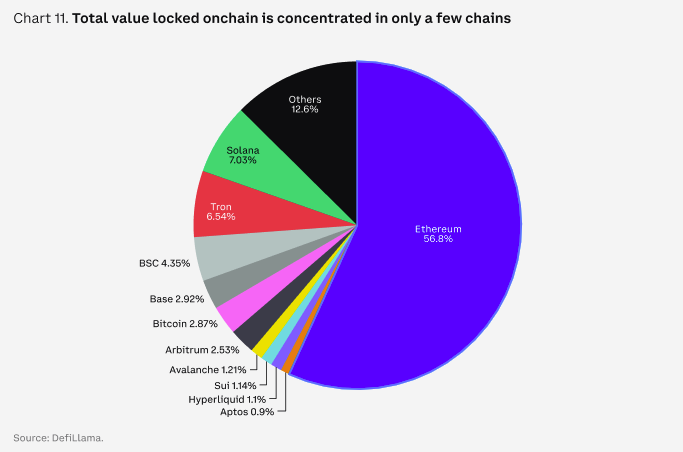

多鏈未來還是零和博弈?

從上一牛市週期迴歸的一個大主題是 L1s 網路的流行。較新的網路在降低交易成本、重新設計的執行環境和最小化延遲方面競爭日益激烈。即使優質區塊空間仍然稀缺,L1 空間已經擴展套件到現在通用區塊空間過剩的程度。

額外的區塊空間本身並不一定更有價值。然而,一個充滿活力的協議生態系統,加上一個活躍的社群和動態的加密資產,仍然可以使某些區塊鏈獲得額外的費用。例如,以太坊仍然是高價值 DeFi 活動的中心,儘管自 2021 年以來其主網執行能力沒有提高。

儘管如此,投資者還是被這些新網路上潛在的差異化生態系統所吸引,即使差異化的門檻正在提高。像 Sui, Aptos 和 Sei 這樣的高效能鏈正在與 Solana 爭奪市場份額。

從歷史上看,DEXs 交易一直是鏈上費用的最大推動力,這需要強大的使用者登入、錢包、介面和資本 —— 從而形成一個活動和流動性不斷增加的迴圈。這種活動的集中通常會導致跨不同鏈的贏家通吃的局面。

然而,未來可能仍然是多鏈的,因為不同的區塊鏈架構提供了獨特的優勢,可以滿足各種需求。雖然應用鏈和 L2s 解決方案可以為特定用例提供量身訂製的優化和更低的成本,但多鏈生態系統允許專業化,同時仍然受益於整個區塊鏈領域的更廣泛的網路效應和創新。

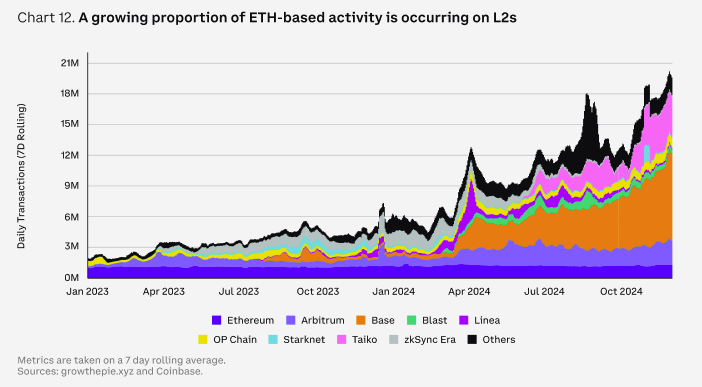

升級 L2s

儘管 L2s 的擴展套件能力呈指數級增長,但圍繞以太坊以 rollup 為中心的路線圖的爭論仍在繼續。批評包括 L2s 對 L1 活動的 「提取」,以及它們分散的流動性和使用者體驗。特別是,L2s 被認為是以太坊網路費用下降和 「超聲波貨幣」 敘事消亡的根源。L2 爭論的新焦點也逐漸顯露出來,包括去中心化的權衡、不同的虛擬機器環境(EVM 的潛在碎片)等。

儘管如此,從增加區塊空間和降低成本的角度來看,L2s 取得了一定的成功。在 2024 年 3 月的以太坊 Dencun (Deneb+Cancun)升級中引入 blob 交易,將平均 L2 成本降低了 90% 以上,並使以太坊 L2s 的活動增加了 10 倍。此外,多種執行環境和體系結構能夠在基於 ETH 的環境中進行實驗,這是以 L2 為中心的方法的一個長期優勢。

然而,這份路線圖在短期內也存在一些弊端。跨 rollup 互操作性和一般使用者體驗變得更加難以駕馭,尤其是對於可能不完全瞭解 ETH 在不同 L2 之間的差異,或如何在它們之間建立橋接的新手來說。事實上,雖然橋接速度和成本有所改善,但使用者首先需要與跨鏈橋進行互動會降低整體鏈上體驗。

雖然這是一個現實的問題,但社群正在尋求許多不同的解決方案,例如 Optimism 生態系統中的超級鏈互操作性,zkRollups 的即時證明和超級交易,基於資源鎖,排序器網路等等。其中許多挑戰正在基礎設施和網路層上得到解決,這些改進可能需要時間才能在使用者介面上得到回饋。

與此同時,不斷增長的比特幣 L2 生態系統更難駕馭,因為沒有統一的安全標準和路線圖。相比之下,Solana 的 「網路擴展套件」 往往更針對特定應用程式,並且對當前使用者工作流程的破壞性可能更小。總體而言,L2s 正在大多數主要的加密生態系統中實現,儘管它們的形式差異很大。

人人都有鏈

訂製網路部署的便利性不斷提高,促使越來越多的應用程式和公司構建他們擁有更多控制權的鏈。主流的 DeFi 協議,如 Aave 和 Sky 都有明確的目標,將釋出區塊鏈列入長期路線圖,Uniswap 團隊也宣佈了以 DeFi 為重點的 L2 鏈的計劃。甚至更多的傳統公司也參與其中。索尼公司宣佈了新鏈 Soneium 計劃。

隨著區塊鏈基礎設施堆疊的成熟和日益商品化,擁有區塊空間被認為越來越有吸引力 —— 特別是對於受監管的實體或具有特定用例的應用程式。實現這一點的技術堆疊也在發生變化。在以往的週期中,以應用為中心的鏈主要利用 Cosmos 或 Polkadot Substrate SDK。

此外,以 Caldera 和 Conduit 等公司為代表的不斷髮展的 RaaS 行業正在推動更多專案釋出 L2。這些平臺通過其市場促進與其他服務的輕鬆整合。同樣,Avalanche 子網可能會因其託管區塊鏈服務 AvaCloud 而提升採用率,該服務簡化了訂製子網的啟動。

模組化鏈的增長可能會對以太坊 blob 空間以及其他資料可用性解決方案(如 Celestia, EigenDA 或 Avail)的需求產生相應的影響。自 11 月初以來,以太坊 blob 的使用量已經達到飽和(每個區塊 3 個 blob),自 9 月中旬以來增長了 50% 以上。需求似乎沒有放緩,因為現有的 L2s(如 Base)繼續擴大吞吐量,新的 L2s 在主網上推出,儘管即將在 25 年第一季度進行的 Pectra 升級可能會將目標 blob 數量從 3 個增加到 6 個。

主題四:使用者體驗

使用者體驗改進

簡單的使用者體驗是大規模採用的最重要驅動因素之一。雖然加密貨幣歷來專注於深度技術,但現在的重點正在迅速轉向簡化的使用者體驗。特別是,整個行業都在推動將加密貨幣的技術方面抽象到應用程式的背景中。最近的許多技術突破使這種轉變成為可能,例如採用帳戶抽象來簡化入門以及使用會話金鑰來減少簽名摩擦。

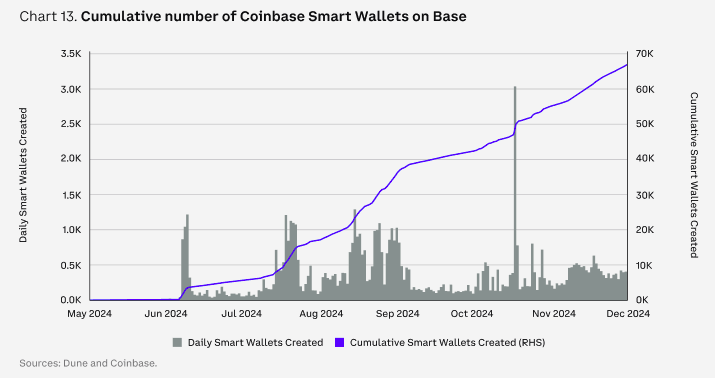

這些技術的採用將使加密錢包的安全元件(例如助記詞和恢復金鑰)對大多數終端使用者來說變得不可見 —— 類似於當今網際網路的無縫安全體驗(例如 https、OAuth 和金鑰)。預計在 2025 年將更多地看到金鑰登入和應用內錢包整合趨勢。早期跡象包括 Coinbase Smart Wallet 的金鑰登入以及 Tiplink 和 Sui Wallet 的 Google 整合登入。

跨鏈架構的抽象可能會在短期內繼續對加密體驗構成最大的挑戰。跨鏈抽象雖然仍然是網路和基礎設施級別(例如 ERC-7683)研究的焦點,但仍然與前端應用相距甚遠。該領域的改進需要在智慧合約應用程式級別和錢包級別進行增強。協議升級對於統一流動性是必要的,而錢包改進對於為使用者提供更清晰的體驗也是必要的。後者最終將對擴大採用更為重要,儘管目前的研究工作和行業辯論都集中在前者上。

擁有介面

對加密使用者體驗最關鍵的轉變將來自於努力通過更好的介面 「擁有」 使用者關係。這將以兩種方式發生。首先是如上所述的對獨立錢包體驗的改進。入門流程正變得越來越精簡,以滿足使用者的需求。直接在錢包內整合應用程式(例如交易和借貸)也可能將使用者鎖定在一個熟悉的生態系統中。

與此同時,應用程式也越來越多地通過整合錢包將區塊鏈技術元件抽象到後臺來爭奪使用者關係。這包括交易工具、遊戲、鏈上社交和會員應用程式,這些應用程式為通過Google或 Apple OAuth 等熟悉的方式註冊的使用者自動提供錢包。登入後,鏈上交易通過付款人提供資金,其成本最終由應用程式所有者承擔。

這帶來了一種獨特的動態,即每位使用者的收入需要與支付其鏈上操作的成本保持一致。儘管後一種成本隨著區塊鏈的擴展套件而不斷降低,但它也迫使加密應用程式考慮在鏈上提交哪些資料元件。

總體而言,在加密領域吸引和留住使用者將會有激烈的競爭。正如前面提到的 Telegram 交易機器人的每位使用者平均收入(ARPU)所示,與現有的 TradFi 實體相比,許多散戶加密交易者往往對價格相對不敏感。在接下來的一年裡,預計在交易領域之外,建立使用者關係也將成為協議關注的重點。

去中心化身份

隨著監管透明度不斷提高,越來越多的資產在鏈下被代幣化,簡化了 KYC 和反洗錢 (AML) 流程也變得越來越重要。例如,某些資產僅供位於某些地區的合格投資者使用,這使得身份識別和認證成為長期鏈上體驗的核心支柱。

這有兩個關鍵組成部分。首先是建立鏈上身份本身。以太坊名稱服務 (ENS) 提供了一種標準,用於將人類可讀的 「.eth」 名稱解析為跨鏈的一個或多個錢包。現在,在 Basenames 和 Solana Name Service 等網路中存在著這種變化。隨著 PayPal 和 Venmo 等主要傳統支付提供商現在支援 ENS 地址解析,這些核心鏈上身份識別服務的採用已經加速。

第二個核心元件是為鏈上身份構建屬性。這包括確認 KYC 驗證和其他協議隨後可以檢視的管轄權資料,以確保合規性。這項技術的核心是以太坊認證服務,這是一項靈活的服務,可供實體將屬性賦予其他錢包。這些屬性並不侷限於 KYC,它們可以自由擴展套件以滿足證明者的需求。

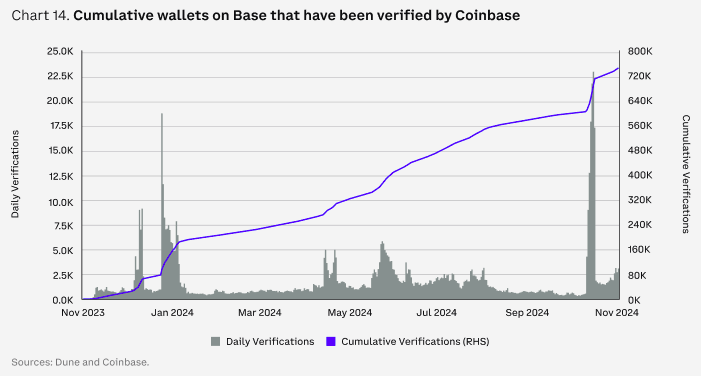

例如,Coinbase 的鏈上驗證利用這項服務來確認錢包與擁有 Coinbase 交易帳戶的使用者相關聯,並且位於某些司法管轄區。Base 上一些針對現實世界資產的新許可借貸市場將通過這些驗證來控制使用情況。

?相關報導?

Bitfinex:比特幣或在2025 Q3-Q4達牛市頂峰,上看14.5~18.9萬美元

日本交易所 Coincheck 上市美股納斯達克,2025 有望迎加密企業 IPO 浪潮

Bitwise的2025十大預測:BTC.ETH.SOL再創新高、持有比特幣國家翻倍、5家加密獨角獸IPO…

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接